Cách tính lãi suất gửi tiết kiệm ngân hàng & công thức tính lãi kép dễ hiểu nhất

Nhờ có các công cụ tính lãi suất tiết kiệm mà chúng ta có thể tính lãi tiết kiệm ngân hàng theo tháng và năm chính xác nhất. Ngoài ra, nếu biết thêm công thức tính lãi kép sẽ giúp chúng ta chọn ngân hàng có lãi cao nhất hiện nay.

Bài viết sau RedBag sẽ hướng dẫn bạn đọc chi tiết về những thông tin này. Đồng thời cập nhật lãi suất gửi tiết kiệm BIDV, Vietcombank, SCB… tháng 07/2022.

1. Cách tính lãi suất tiết kiệm ngân hàng

Với những người có nhu cầu gửi tiền tiết kiệm, điều họ quan tâm nhất là mức lãi suất của từng ngân hàng. Thông thường, mức lãi suất do ngân hàng quyết định và sẽ không giải thích cụ thể với người gửi.

Lúc này, nếu biết cách tính lãi suất ngân hàng sẽ giúp chúng ta biết nên “chọn mặt gửi tiền” ở đâu uy tín, dễ dàng và sinh lời cao nhất. Ngay sau đây chúng ta cùng tìm hiểu kỹ hơn về các công cụ tính lãi suất tiết kiệm nhé.

Người gửi nên biết cách tính lãi suất tiết kiệm của từng ngân hàng.

Người gửi nên biết cách tính lãi suất tiết kiệm của từng ngân hàng.

1.1. Lãi suất tiết kiệm là gì?

Nếu bạn đọc đang có một khoản tiền nhàn rỗi và chưa biết nên đầu tư gì để sinh lời thì lời khuyên tốt nhất là gửi tiết kiệm ngân hàng. Lý do, gửi ngân hàng là giải pháp an toàn, giúp bạn thu về tiền lãi hằng tháng mà vẫn bảo toàn số tiền gốc.

Khi gửi tiết kiệm tại ngân hàng, khoản tiền sinh lời hằng tháng mà bạn nhận được chính là lãi suất tiết kiệm. Số tiền lãi này được tính bằng các công cụ tính lãi suất tiết kiệm khác nhau và phụ thuộc vào nhiều yếu tố: Loại tiền gửi, số tiền gửi, hình thức gửi, kỳ hạn gửi, ngân hàng gửi…

Dù các ngân hàng không giải thích chi tiết về cách tính lãi suất tiết kiệm cụ thể, nhưng chúng ta hoàn toàn có thể tự tính toán theo công thức tính lãi suất chung. RedBag sẽ giải thích đầy đủ ở ở các phần bài viết ngay sau đây.

>> Gửi tiết kiệm KBank online lãi suất cao nhất 8.5%/năm. Đăng ký tài khoản khoản KBank online 100% <<

1.2. Hình thức gửi tiết kiệm ngân hàng phổ biến hiện nay

- Gửi tiết kiệm không kỳ hạn

- Gửi tiết kiệm có kỳ hạn

Cùng RedBag so sánh những điểm khác nhau của hai cách gửi tiết kiệm ngân hàng này nhé.

| Đặc điểm | Tiết kiệm có kỳ hạn | Tiết kiệm không kỳ hạn |

| Thời hạn gửi tiết kiệm | Xác định rõ thời gian gửi (vài tuần, vài tháng hoặc vài năm) | Không cố định về thời gian |

| Mức lãi suất | Cố định trong suốt thời gian hợp đồng. Lãi suất thường cao hơn so với tiết kiệm không kỳ hạn. Nếu rút tiền trước hạn thì sẽ được tính lãi theo mức khác thấp hơn tuỳ từng ngân hàng. | Tính theo ngày gửi tiền, khi khách hàng thực hiện rút tiền gửi tại ngày nào thì sẽ được tính hết lãi ngày hôm đó. Lãi suất thường không cao. |

| Khách hàng có thể rút tiền khi nào? | Khách hàng chỉ rút tiền sau một kỳ hạn nhất định. Một số ngân hàng có thể thu phí tất toán (đóng khoản tiết kiệm) trước hạn. | Bất cứ lúc nào khách hàng muốn. |

| Đối tượng phù hợp | Người có thu nhập ổn định và kế hoạch tiết kiệm cụ thể | Người dùng tiền thường xuyên |

1.3. Cách tính lãi suất gửi tiết kiệm ngân hàng không kỳ hạn

Khi gửi tiền tiết kiệm tại ngân hàng, người gửi có thể chọn nhiều hình thức khác nhau như: gửi tiết kiệm theo tháng, gửi tiết kiệm bậc thang, gửi tiết kiệm không kỳ hạn…

Và ứng với mỗi hình thức gửi sẽ có các cách tính tiền lãi ngân hàng khác nhau. Việc của người gửi là phải chọn ra hình thức gửi phù hợp nhất với nhu cầu của mình.

Hình thức gửi tiết kiệm không kỳ hạn là cách gửi tiết kiệm tại ngân hàng mà không có mức kỳ hạn đi kèm. Hiểu đơn giản hơn, đây là cách gửi tiết kiệm mà người gửi có thể rút tiền mặt bất cứ lúc nào cần mà không phải thông báo với ngân hàng.

Công thức tính lãi suất ngân hàng không kỳ hạn như sau:

Số tiền lãi = Số tiền gửi x lãi suất (% / năm) x số ngày thực gửi / 360

Ví dụ cụ thể:

Khách hàng gửi tiết kiệm không kỳ hạn với số tiền là 50.000.000 đồng tại ngân hàng A với mức lãi suất 1.5% / năm. Sau 6 tháng, khách hàng có nhu cầu kinh doanh nên muốn rút số tiền gửi này thì có thể tính số tiền lãi nhận về theo công cụ tính lãi suất tiết kiệm như sau:

Tiền lãi = Tiền gửi x 1.5% / 360 x 180 ( 6 tháng = 30 x 6 = ngày)

= 50.000.000 x 1.5% / 360 x 180 = 375.000 VNĐ

Như vậy, với cách gửi tiết kiệm không kỳ hạn, sau 6 tháng với số tiền 50.000.000 đồng thì bạn nhận số tiền lãi là 375. 000 đồng.

Như vậy, qua cách tính lãi tiết kiệm trên chúng có thể thấy thấy cách gửi tiết kiệm không kỳ hạn có một số ưu điểm lẫn nhược điểm như sau:

- Ưu điểm: Có thể rút tiền gửi bất kỳ lúc nào, phù hợp với những ai muốn gửi tiền trước khi có ý định kinh doanh hay đầu tư…

- Nhược điểm: Lãi suất tương đối thấp, muốn hưởng lãi suất cao thì số tiền gửi phải nhiều.

Hình ảnh: Công cụ tính lãi suất tiết kiệm hiện nay đơn giản, dễ sử dụng.

1.4. Cách tính lãi suất tiết kiệm ngân hàng có kỳ hạn theo ngày, tháng, năm

Hiện nay, đa số người gửi sẽ chọn hình thức gửi tiết kiệm ngân hàng có kỳ hạn. Vì hình thức này người gửi sẽ sẽ nhận được mức lãi suất cao hơn so với tiền gửi tiết kiệm không thời hạn.

Dưới đây là cách tính lãi suất ngân hàng theo tháng hoặc ngày của hình thức gửi này.

Cách tính lãi suất ngân hàng theo ngày:

Số tiền lãi = Số tiền gửi x lãi suất (% năm) x số ngày gửi/360

Cách tính lãi suất theo tháng:

Số tiền lãi = Số tiền gửi x lãi suất (% năm)/12 x số tháng gửi

Ví dụ cụ thể:

Một khách hàng gửi số tiền tiết kiệm là 50.000.000 đồng có kỳ hạn 1 năm tại ngân hàng A với mức lãi suất là 7% / năm. Sau kỳ hạn 1 năm, khách hàng này đến rút toàn bộ số tiền gửi và nhận về số tiền lãi được tính theo công thức sau:

Số tiền lãi = Tiền gửi x 7%

= 50.000.000 x 7% = 3.500.000 VNĐ

Như vậy, với hình thức gửi này, với số tiền và theo lãi suất trên, sau một năm người gửi sẽ nhận về tổng số tiền là 53.500.000 đồng.

Nên tính toán lãi suất từng ngân hàng để chọn ra nơi gửi sinh lời cao nhất.

2. Công thức tính lãi kép (lãi gộp)

Khi có tiền nhàn rỗi, nếu có kiến thức và kỹ năng chúng ta nên đầu tư chứng khoán hoặc một số kênh khác để sinh lời cao nhất. Còn trường hợp muốn an toàn và số tiền gửi đủ để sinh lãi cao thì gửi ngân hàng là một lựa chọn phù hợp.

Hiện nay, ngoài các hình thức gửi tiết kiệm thông thường, ngân hàng còn cho phép người gửi hưởng lãi suất kép. Ngay sau đây chúng ta cùng tìm hiểu kỹ hơn về công thức tính lãi kép này để biết thêm nhé.

Lãi kép là hình thức tái đầu tư giúp người gửi hưởng lãi cao hơn.

Lãi kép là hình thức tái đầu tư giúp người gửi hưởng lãi cao hơn.

2.1. Lãi kép là gì?

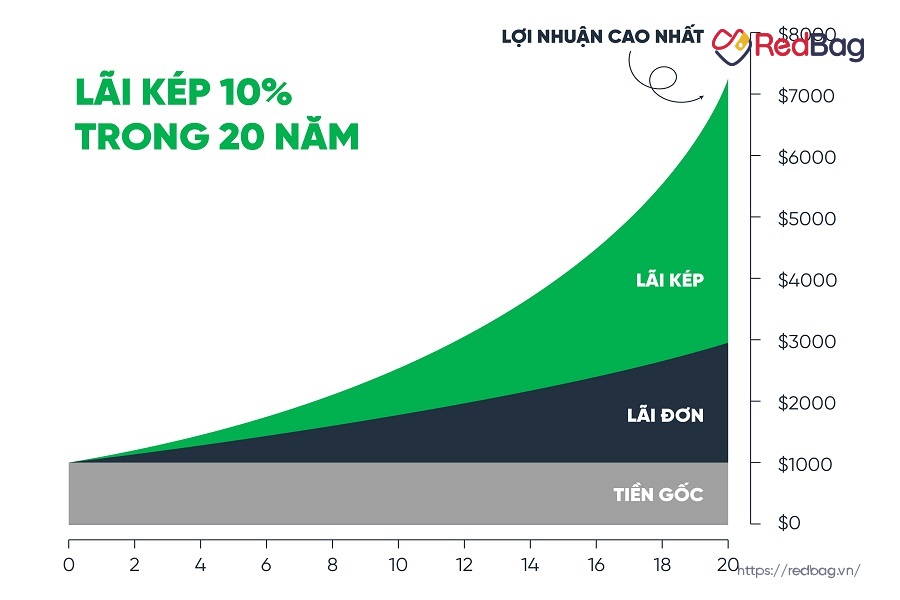

Lãi suất kép hay còn gọi lãi kép, lãi gộp, lãi cộng dồn là số tiền lãi mà người gửi nhận về từ việc đầu tư kinh doanh. Đây là một hình thức tái đầu tư lại số tiền lãi suất mà người gửi nhận về từ số tiền gốc gửi tiết kiệm.

Hiểu đơn giản hơn, khi chúng ta gửi tiền tiết kiệm ở ngân hàng thì sẽ có tiền lãi. Và thay vì nhận về số tiền lãi này, chúng ta có thể nhập lãi vào tiền vốn để tiếp tục đầu tư hoặc gửi tiết kiệm để “lãi đẻ lãi”.

Chính vì vậy mà Albert Einstein có câu nói nổi tiếng về hiệu ứng lãi suất kép rằng "Lãi kép là kỳ quan thứ 8 của Thế giới".

Theo một số chuyên gia, hình thức gửi tiết kiệm lãi kép này vừa an toàn vừa sinh lời cao. Đặc biệt với những ai có số vốn gửi tiết kiệm lớn và kỳ hạn gửi lâu dài.

Ví dụ cụ thể:

Một khách hàng gửi tiết kiệm tại ngân hàng A với số tiền 100.000.000 đồng, lãi suất 10% / năm. Sau một năm, người gửi sẽ nhận tiền lãi là 10.000.000 đồng. Tuy nhiên, thay vì rút tiền lãi về thì khách hàng này sẽ cộng dồn vào vốn.

Lúc này, khách hàng sẽ có tiền vốn gửi tiếp là 110.000.000 đồng. Cứ như thế, công thức tính lãi kép áp dụng theo các năng sau với số vốn lớn hơn và người gửi thu về lợi nhuận rất lớn.

2.2. Công thức tính lãi kép nhanh và dễ hiểu nhất

Cách tính lãi suất kép theo công thức như sau:

Số tiền gốc * (1 + lãi suất)^số kỳ

Ví dụ cụ thể:

Khách hàng gửi tiết kiệm 1.000.000.000 đồng tiền vốn vào ngân hàng và hưởng lãi suất 8% / năm. Thì sau các năm nếu áp dụng cách tính lãi kép khách hàng sẽ nhận được như sau:

- Sau 5 năm sẽ là: 1.000.000.000 * (1 + 8%)^5 = 1.469.328.000 đồng

- Sau 10 năm = 2.158.924.000 đồng

- Sau 20 năm = 4.660.957.000 đồng

2.3. Sức mạnh của lãi kép

Như trong ví dụ với số tiền gửi 1 tỷ đồng khi áp dụng công thức tính lãi suất kép thì sau 5 năm người gửi sẽ nhận về 1.469.328.000 đồng. Điều đáng nói, thời gian gửi càng dài, lãi cộng dồn sẽ càng lớn, như sau 20 năm thì số tiền nhận về là 4.660.957.000 đồng.

Qua thông tin ở trên chúng ta có thể thấy hiệu ứng lãi kép tạo là rất hấp dẫn. Hay nói cách khác sức mạnh của lãi kép vượt trội so với lãi đơn. Dưới đây là một số điều cần biết khi đầu tư để hưởng lãi suất kép.

- Lãi suất: Người gửi tiết kiệm nên chọn ngân hàng có lãi suất cao nhất để gửi, đây là yếu tố giúp lãi đẻ lãi nhanh hơn.

- Đầu tư thường xuyên: Để hưởng lãi suất kép thì người gửi nên đầu tư thường xuyên, đều đặn hằng tháng. Chính việc “cộng dồn” sẽ giúp người gửi hưởng lời về lâu dài.

- Kiên trì: Không sinh lời nhanh, nhưng nếu nhìn đường xa sẽ thấy lãi suất kép mang lại nguồn lợi rất lớn. Chính vì thế, người gửi cần kiên trì khi đầu tư lãi suất kép.

2.4. Cách gửi tiền tiết kiệm ngân hàng để được tính lãi kép

Về bản chất, gửi tiết kiệm lãi kép là phương thức đáo hạn quay vòng cả gốc lẫn lãi với một kỳ hạn nhất định. Và để hưởng lãi này, người gửi cần lưu ý một vài điều như sau:

- Nên tiết kiệm và bổ sung vốn thường xuyên để tăng số vốn khi gửi tiết kiệm.

- Nên gửi góp hằng tháng thay vì hằng năm để gia tăng vốn thường xuyên hơn.

- Không nên sử dụng, hoặc rút tiền gửi và tiền lãi để tránh hao hụt vốn.

Ví dụ cụ thể:

Bạn gửi tiết kiệm ngân hàng với số vốn ban đầu chỉ 1 triệu đồng. Sau đó bạn sẽ gửi góp hằng tháng, mỗi tháng 1 triệu nữa. Và khi áp dụng công thức lãi suất kép với lãi suất tính 6%/năm thì sau 10 năm số tiền bạn nhận về là 246 triệu đồng.

Cụ thể, với cách gửi này, trong thời gian 10 năm bạn sẽ gửi vào số vốn là 121 triệu đồng. Và với lãi suất 6%/năm, bạn không rút gốc và lãi thì sẽ nhận về 246 triệu đồng.

Gửi tiền tiết kiệm tại ngân hàng là hình thức đầu tư an toàn.

Gửi tiền tiết kiệm tại ngân hàng là hình thức đầu tư an toàn.

3. Công cụ tính lãi suất ngân hàng của RedBag

Hiện nay, người dùng có thể sử dụng nhiều công cụ tính lãi suất tiết kiệm khác nhau. Các công cụ này đều hoàn toàn miễn phí, chính xác 100% và đưa ra kết quả nhanh chóng nhất. Giải quyết được khó khăn của người dùng khi phải áp dụng cách tính tiền lãi ngân hàng khác nhau.

3.1. Công cụ tính lãi suất tiết kiệm

Người gửi có thể sử dụng công cụ tính lãi suất của các ngân hàng bằng các bước đơn giản như sau:

- Bước 1: Vào trực tiếp Website ngân hàng mà mình muốn gửi tiết kiệm

- Bước 2: Chọn mục Công cụ tính toán

- Bước 3: Nhập số tiền gửi, kỳ hạn gửi… và nhận lại kết quả lãi suất tương ứng.

RedBag cũng đang trong những ngày cuối cùng hoàn thiện Công cụ tính lãi suất tiết kiệm nhằm giúp khách hàng tính toán chính xác và nhanh hơn. Cùng chờ đón với chúng tôi nhé!

3.2. Công cụ tính lãi vay

Trong trường hợp bạn muốn tìm kiếm một khoản vay thích hợp thì có thể sử dụng các ứng dụng tính lãi suất vay online của RedBag. Công cụ sẽ giúp bạn tính toán chính xác số tiền lãi phải trả định kỳ cho ngân hàng, tổ chức tín dụng, từ đó đưa ra quyết định tài chính nhanh chóng và phù hợp.

>> Sử dụng ngay Công cụ tính lãi vay của RedBag

4. Gửi tiền tiết kiệm ở ngân hàng nào được hưởng lãi suất cao nhất?

Hiện nay các ngân hàng đang đua tranh huy động vốn nên liên tục đưa ra các mức lãi suất gửi tiết kiệm cực kỳ hấp dẫn. Người gửi có thể tự tính toán với cách tính tiền lãi ngân hàng hoặc dễ dàng hơn là sử dụng công cụ tính lãi suất tiết kiệm để so sánh và chọn nơi gửi sinh lời nhất.

Gửi tiết kiệm không kỳ hạn

- Theo số liệu mới nhất, khi gửi tiết kiệm không kỳ hạn thì mức lãi suất nằm ở khoảng từ 0.2% – 0.1% khi gửi tại quầy, và 0.2% – 0.25% khi gửi trực tuyến.

- Trong số đó, ngân hàng VietinBank có mức lãi suất cao nhất là 0.25% khi gửi tiền trực tuyến.

Gửi tiết kiệm có kỳ hạn

Đa số khách hàng chọn gửi tiền tiết kiệm có kỳ hạn để hưởng lãi suất cao, chính điều này làm nên sự cạnh tranh lãi suất tiền gửi ở các ngân hàng. Con số được cập nhật mới nhất như sau:

Gửi tại quầy

- Thời hạn 1 - 3 tháng thì các ngân hàng có mức lãi suất cao nhất ở 4% là GPBank, PGBank, SCB, VIB.

- Kỳ hạn 6 tháng thì lãi suất cao nhất là 6.5% tại Agribank, BIDV, Vietcombank, VietinBank.

- Còn kỳ hạn 12 tháng thì SCB có mức lãi suất cao nhất với 7.3%.

- Với các kỳ hạn 18, 24 và 36 tháng thì ngân hàng SCB có mức lãi suất tiết kiệm ngân hàng cao nhất là 7,3%.

Gửi trực tuyến:

- Với kỳ hạn 1 tháng, nếu gửi Online, người gửi có thể chọn các ngân hàng có lãi suất cao nhất 4% như SCB, PVcomBank, VIB.

- Với kỳ hạn 3 tháng, hầu hết các ngân hàng đều dao động ở mức lãi suất 3,85% - 4% nên người gửi có rất nhiều lựa chọn.

- Với các kỳ hạn từ 12, 24 và 36 tháng, SCB là ngân hàng trả lãi suất tiền gửi cao nhất dao động từ 7,3% đến 7,55%.

Lưu ý: Hiện nay, các ngân hàng đều có hình thức gửi tiền tiết kiệm Online với mức lãi cao hơn gửi trực tiếp tại quầy. Chính vì thế, nếu đang có tiền nhàn rỗi trong tài khoản bạn đọc có thể chọn hình thức này nhé.

Tùy vào từng ngân hàng sẽ có các mức lãi suất gửi tiết kiệm khác nhau.

Tùy vào từng ngân hàng sẽ có các mức lãi suất gửi tiết kiệm khác nhau.

5. Bảng lãi suất gửi tiết kiệm ngân hàng tại quầy mới nhất Tháng 10/2022

Chú thích về bảng lãi suất ngân hàng tháng 10/2022:

- Màu xanh là mức lãi suất cao nhất trong kỳ hạn.

- Màu đỏ là lãi suất thấp nhất trong kỳ hạn.

- Đây là bảng lãi suất gửi tiết kiệm khi nhận lãi cuối kỳ.

- Lãi suất tính theo %/năm.

- Bảng lãi suất chỉ có tính chất tham khảo và có thể thay đổi tùy thuộc vào thỏa thuận giữa khách hàng và ngân hàng.

6. Cập nhật lãi suất gửi tiết kiệm ngân hàng online mới nhất Tháng 10/2022

TOP 5 lãi suất tiết kiệm các ngân hàng hiện nay được quan tâm nhất

Lãi suất gửi tiết kiệm ngân hàng Agribank T10/2022 cao nhất 6.4%

Ngân hàng Agribank đang quy định mức lãi suất tiền gửi không kỳ hạn là 0.1%. Mức lãi suất cho các hình thức gửi tiết kiệm có kỳ hạn tại Agribank được áp dụng theo bảng sau:

| Kỳ hạn gửi (tháng) | Lãi suất (%) |

| 1 – 2 | 4.1 |

| 3 – 5 | 4.4 |

| 6 – 11 | 4.8 |

| 12 – 24 | 6.4 |

Lãi suất gửi tiết kiệm ngân hàng VietinBank T10/2022 cao nhất 6.4%

Ngân hàng VietinBank quy định mức lãi suất tiết kiệm không kỳ hạn là 0,1%. Ứng với mỗi kỳ hạn khác nhau mà ngân hàng VietinBank sẽ áp dụng mức lãi suất gửi tiết kiệm có kỳ hạn khác nhau.

| Kỳ hạn gửi (tháng) | Lãi suất (%) |

| Từ 1 đến dưới 3 tháng | 4.1 |

| Từ 3 đến dưới 6 tháng | 4.4 |

| Từ 6 đến dưới 12 tháng | 4.7 |

| Từ 12 đến trên 36 tháng | 6.4 |

Lãi suất gửi tiết kiệm ngân hàng BIDV T10/2022 cao nhất 6.4%

Là một trong Big4 ngân hàng của Việt Nam, BIDV quy định mức lãi suất tiền gửi tiết kiệm không kỳ hạn là 0,1%. Khi khách hàng chọn gửi tiết kiệm BIDV có kỳ hạn, mức lãi suất sẽ tăng dần theo số kỳ gửi, dao động từ 3,1% – 5,6%.

| Kỳ hạn gửi (tháng) | Lãi suất (%) |

| 1 tháng | 4.1 |

| 3 tháng | 4.4 |

| 6 tháng | 4.7 |

| 9 tháng | 4.8 |

| 12 tháng | 6.4 |

| 24 tháng | 6.4 |

| 36 tháng | 6.4 |

Lãi suất gửi tiết kiệm ngân hàng Vietcombank T10/2022 cao nhất 6.4%

Ngân hàng Vietcombank có mức lãi suất tiết kiệm không kỳ hạn là 0,1%. Và mức lãi suất cho tiền gửi có kỳ hạn tại Vietcombank được áp dụng như sau:

| Kỳ hạn gửi (tháng) | Lãi suất (%) |

| 1 tháng | 4.1 |

| 2 tháng | 4.1 |

| 3 tháng | 4.4 |

| 6 tháng | 4.7 |

| 9 tháng | 4.8 |

| 12 tháng | 6.4 |

| 24 tháng | 6.4 |

| 36 tháng | 6.4 |

| 48 tháng | 6.4 |

| 60 tháng | 6.4 |

Lãi suất gửi tiết kiệm ngân hàng Sacombank T10/2022 cao nhất 6.4%

Tiền gửi tiết kiệm không kỳ hạn ở ngân hàng Sacombank có lãi suất 0,03%/năm. Tiền gửi tiết kiệm có kỳ hạn được áp dụng các mức lãi như sau:

| Kỳ hạn gửi (tháng) | Lãi suất (%) |

| 1 tháng | 4.1 |

| 3 tháng | 4.4 |

| 6 tháng | 5.4 |

| 9 tháng | 5.7 |

| 12 tháng | 6.0 |

| 18 tháng | 6.3 |

| 24 tháng | 6.4 |

7. Kinh nghiệm khi gửi tiết kiệm ở ngân hàng

Dù không phải là kênh đầu tư sinh lời cao nhất, nhưng gửi tiết kiệm ngân hàng an toàn hơn, ổn định hơn. Mặt khác, nếu biết tận dụng ưu điểm của từng cách tính lãi ngân hàng hoặc tính tiền lãi nhanh thông qua các công cụ tính lãi suất tiết kiệm thì người gửi vẫn có thể thu về tiền lãi lớn.

Dưới đây là những kinh nghiệm mà bạn đọc cần nắm rõ khi gửi tiết kiệm ở ngân hàng.

- Xác định đúng kỳ hạn gửi: Bạn muốn gửi tiết kiệm nhưng có cần xoay tiền thường xuyên không? Nếu có thì hãy chọn gửi không kỳ hạn hoặc kỳ hạn ngắn. Ngược lại, nếu không cần xoay vốn thì nên gửi kỳ hạn dài để hưởng lãi suất cao nhất.

- Chia số tiền gửi thành nhiều sổ tiết kiệm theo nhiều kỳ hạn khác nhau: Khi bạn biết cách tính lãi suất ngân hàng theo ngày, tháng, năm thì bạn có thể chọn cách làm này để giúp bạn linh hoạt hơn trong việc quản lý vốn. Trường hợp cần tiền thì có thể rút ở số tiết kiệm kỳ hạn ngắn mà vẫn bảo toàn lãi ở các số tiết kiệm còn lại.

- Chọn đúng ngân hàng có uy tín và chất lượng dịch vụ tốt: Các ngân hàng đang đua tranh để có được tiền gửi từ khách hàng. Vì thế, người gửi cần chọn được ngân hàng có quy trình làm việc minh bạch, rõ ràng, uy tín trên thị trường.

- Nên gửi Online: Các ngân hàng thường áp dụng lãi suất gửi tiết kiệm Online cao hơn so với trực tiếp tại quầy. Chính vì thế, người gửi nên chọn hình thức này để nhận lãi cao và tiết kiệm thời gian hơn nhé.

- Chọn gửi hưởng lãi kép: Trường hợp gửi với vốn lớn, không có nhu cầu sử dụng số tiền này thì khi áp dụng công thức lãi kép bạn sẽ có số tiền lãi rất lớn như RedBag đã nêu phía trên.

- Hạn chế rút tiền: Người gửi nên hạn chế rút tiền nếu chọn gửi có kỳ hạn. Bởi vì nếu rút tiền trước sẽ hưởng lãi suất thấp. Trường hợp muốn rút tiền người gửi nên chia thành nhiều sổ tiết kiệm như hướng dẫn ở trên.

- Giữ và bảo quản sổ tiết kiệm: Sau khi gửi tiết kiệm, khách hàng sẽ nhận về sổ tiết kiệm. Trường hợp mất sổ hoặc hư hỏng khách hàng cần báo ngay cho phía ngân hàng.

Khách hàng nên chọn ngân hàng có uy tín để gửi tiết kiệm.

Khách hàng nên chọn ngân hàng có uy tín để gửi tiết kiệm.

8. Các câu hỏi thường gặp về lãi suất gửi tiền tiết kiệm

Gửi tiền tiết kiệm là một hình thức đầu tư rất phổ biến. Dù bạn là ai, nếu có tiền nhàn rỗi và không muốn “phiêu lưu” ở những kênh đầu tư khác thì nên gửi tiết kiệm. Cách làm này vừa giúp tiền sinh lời, vừa đảm bảo an toàn tài chính lâu dài.

Dưới đây là một số câu hỏi thường gặp khi gửi tiền tiết kiệm.

- Lãi suất gửi tiết kiệm hàng năm, hàng tháng là gì?

Lãi suất gửi tiết kiệm hàng năm là lãi suất tính theo kỳ hạn năm. Lãi suất gửi tiết kiệm hàng tháng là lãi suất tính theo kỳ hạn tháng. Tức theo từng năm, từng tháng người gửi sẽ nhận về bao nhiêu lợi nhuận trên số vốn gửi tại ngân hàng.

Ví dụ, ngân hàng A thông báo lãi suất gửi tiết kiệm mỗi năm là 7% thì có nghĩa người gửi sẽ hưởng lợi nhuận thêm 7% từ tổng số tiền gửi.

- Ngân hàng có các cách trả lãi tiết kiệm nào?

Tùy vào từng ngân hàng mà sẽ có hình thức trả lãi khác nhau. Hiện nay các ngân hàng ở Việt Nam trả lãi tiết kiệm theo các cách sau.

- Lĩnh lãi cuối kỳ (khi vừa đáo hạn).

- Lĩnh lãi trước (khi vừa mở sổ tiết kiệm).

- Lĩnh lãi định kỳ mỗi tháng hoặc mỗi quý.

- Gửi tiền ngân hàng dài hạn có an toàn không?

Gửi tiền ngân hàng dài hạn được cho là kênh đầu tư sinh lời an toàn nhất hiện nay. So với các kênh đầu tư khác như chứng khoán, bất động sản… mặc dù kênh gửi tiết kiệm không cao hơn nhưng sẽ ít rủi ro hơn.

Tất nhiên, việc gửi tiết kiệm vẫn có một số rủi ro nhất định. Ví dụ trường hợp ngân hàng phá sản hoặc một số trường hợp người gửi tiền bị nhân viên nhân hàng lừa đảo, chiếm dụng tài sản. Tuy nhiên, những trường hợp này rất ít khi xảy ra.

- Tôi gửi tiền tiết kiệm kỳ hạn 12 tháng và nhận lãi gửi tiết kiệm định kỳ (tháng/quý) nhưng tôi cần rút tiền gửi trước kỳ hạn. Vậy tôi sẽ được tính tiền lãi và gốc thế nào?

Thông thường, trường hợp này ngân hàng sẽ chỉ trả lãi không kỳ hạn. Số tiền lãi đã nhận định kỳ trước đó sẽ được khấu trừ vào phần gốc và lãi không kỳ hạn.

- Nếu đến ngày đáo hạn tiền gửi tiết kiệm nhưng tôi không rút thì tiền lãi được tính thế nào?

Nếu đến ngày đáo hạn sổ tiết kiệm nhưng khách hàng không đến rút tiền thì ngân hàng sẽ tự động nhập số tiền lãi vào số tiền gốc. Sau đó ngân hàng sẽ ghi nhận số tiền mới này sang hình thức gửi có kỳ hạn bằng với kỳ hạn mà khách hàng gửi trước đó.

- Tôi gửi tiền tiết kiệm 100 triệu kỳ hạn 1 năm, lãi suất 5%/năm. Năm thứ 2 tôi vẫn chưa rút, lãi suất tăng lên 6%/năm. Số tiền lãi của tôi sẽ được tính như thế nào?

Năm thứ hai mà khách hàng chưa rút thì lúc này theo quy định của ngân hàng Nhà nước, cả khoản tiền gửi và tiền lãi của năm thứ nhất sẽ được gộp lại và quay vòng gửi sang kỳ hạn tiếp theo.

Do đó, trong năm thứ 2 khoản tiền gửi của khách hàng sẽ được hưởng mức lãi suất tiết kiệm theo thời điểm hiện hành lúcn này là 6%/năm.

Ví dụ cụ thể:

Tiền lãi năm thứ nhất sẽ có: 100 x 5% = 5 triệu đồng. Do khách hàng chưa rút, nên số tiền gốc và lãi này sẽ được ngân hàng chủ động quay vòng và gửi sang kỳ hạn tiếp theo với lãi suất 6%.

Lúc này, tiền lãi năm thứ hai là: 105 * 6% = 6,3 triệu đồng

Như vậy, sau 2 năm khách hàng sẽ nhận được 11,3 triệu đồng tiền lãi và 100 triệu đồng tiền vốn gốc.

Cuối cùng, có thể khẳng định rằng gửi tiết kiệm ngân hàng là một kênh đầu tư tiền nhàn rỗi an toàn nhất ở hiện tại.

Với các khách hàng có nhu cầu gửi tiết kiệm nên sử dụng các công cụ tính lãi suất tiết kiệm đồng thời áp dụng công thức tính lãi kép vào số vốn đang có để biết đâu là nơi gửi sinh lời tốt nhất cho mình nhé.