Xây dựng bảng kế hoạch tài chính cá nhân ngắn hạn, dài hạn, trọn đời

- 1. Kế hoạch tài chính cá nhân là gì?

- 2. Vì sao cần lập kế hoạch tài chính cá nhân?

- 1. Để bản thân không luôn bị áp lực về tiền bạc

- 2. Chuẩn bị cho những tình huống ngoài dự tính

- 3. Tạo ra nhiều cơ hội cho bản thân

- 4. Nghỉ hưu sớm hơn dự định

- 3. Cách lập kế hoạch tài chính cá nhân ngắn hạn, dài hạn

- 1. Bước 1: Thiết lập mục tiêu tài chính cá nhân

- 2. Bước 2: Tổng hợp các dữ liệu tài chính cá nhân

- 3. Bước 3: Phân tích các thông tin và nguồn lực tài chính của bản thân

- 4. Bước 4: Phân bổ chi tiêu và thu nhập đảm bảo hoàn thành mục tiêu

- 5. Bước 5: Thực hiện và theo dõi kế hoạch

- 6. Bước 6: Đánh giá kế hoạch và tối ưu

- 4. Cách quản lý bảng kế hoạch tài chính cá nhân phù hợp

- 5. Lưu ý khi hoạch định tài chính cá nhân

Lập kế hoạch tài chính cá nhân như thế nào? Kế hoạch tài chính cá nhân cần những gì? A-Z cách xây dựng kế hoạch tài chính cá nhân ngắn hạn, dài hạn, trọn đời dễ nhất!

1. Kế hoạch tài chính cá nhân là gì?

Chúng ta cần lên kế hoạch tài chính cá nhân để hướng đến mục tiêu tự do tài chính hay tự chủ tài chính.

Kế hoạch tài chính cá nhân là bảng tổng hợp các hoạt động quản lý tiền bạc gồm thu nhập, chi tiêu, tích lũy và đầu tư của một người. Thông qua kế hoạch này, mỗi cá nhân sẽ nắm được tình hình tài chính chính xác để phân bổ, thiết lập các mục tiêu hợp lý để hướng đến tự do tài chính hay tự chủ tài chính cá nhân.

Thông thường, mỗi người sẽ tự lập bảng kế hoạch tài chính cá nhân với các công thức tính toán cụ thể. Từ bảng này sẽ hiển thị chính xác các số tiền để tích lũy, chi tiêu, đầu tư trong ngắn hạn hoặc dài hạn. Đây chính là công thức quản lý tài chính cá nhân hiệu quả nhất.

2. Vì sao cần lập kế hoạch tài chính cá nhân?

Việc lập kế hoạch tài chính cá nhân không phải là chuyện “để đó mai tính”. Mà là việc cần bắt tay thực hiện ngay bây giờ để giúp bạn vươn tới một cuộc sống tự do và hạnh phúc.

[EBOOK MIỄN PHÍ] NGUYÊN TẮC BÀN TAY TÀI CHÍNH

Hướng dẫn hoàn chỉnh giúp thay đổi tài chính cá nhân của bạn

✓ Nắm được tổng quan tình hình tài chính cá nhân để biết vấn đề của bạn đang ở đâu?

✓ Bạn cần phải làm gì để cải thiện tài chính cho mình?

✓ Lộ trình tương đối rõ ràng để biết cách phân bổ tiền bạc hợp lý.

✓ Từng bước nâng cấp tài chính cá nhân tốt hơn để đạt được mục tiêu.

► ĐĂNG KÝ NHẬN EBOOK NGAY!

Những lý do dưới đây sẽ giải thích vì sao bạn cần xây dựng kế hoạch tài chính cá nhân ngay lập tức:

Để bản thân không luôn bị áp lực về tiền bạc

Nếu bạn không có một bản kế hoạch tài chính cá nhân hợp lý thì chắc chắn lúc nào bạn cũng sẽ trong tình trạng căng thẳng vì tiền. Lý do đơn giản: Tiền luôn cạn kiệt và những mục tiêu tài chính như mua nhà, mua xe… không bao giờ đạt được.

Vì vậy, việc lên kế hoạch quản lý tài chính cá nhân ngay bây giờ là cách cần làm ngay để nhìn thấy được rõ lỗ hổng của các khoản chi tiêu không hợp lý.

Từ đó bạn sẽ điều chỉnh lại chi tiêu để bạn không còn khốn khó vì tiền và hiện thực hóa các mục tiêu xa như kết hôn, nuôi con, mua nhà, mua xe ô tô,...

Chuẩn bị cho những tình huống ngoài dự tính

Cuộc sống có những biến đổi bất ngờ mà đôi khi chúng ta không thể lường trước được. Việc quản trị rủi ro không chỉ quan trọng với các công ty mà còn cần thiết với cả cá nhân.

Vậy nên, việc xây dựng kế hoạch tài chính cá nhân với một khoản dự phòng phù hợp sẽ giúp bạn vượt qua những rủi ro bất ngờ ập đến như: thất nghiệp, bệnh tật, biến cố trong gia đình,...

Tạo ra nhiều cơ hội cho bản thân

Việc hoạch định tài chính cá nhân đúng đắn sẽ tạo ra cho bạn nhiều cơ hội. Giúp bạn có một khoản riêng dành cho việc phát triển bản thân mình, mở rộng mối quan hệ hoặc nâng cao tri thức và thăng tiến trong công việc.

Nghỉ hưu sớm hơn dự định

Khi bạn 20-30 tuổi, bạn có thể sẽ cảm thấy một kế hoạch nghỉ hưu là quá xa vời. Nhưng nếu bắt tay xây dựng kế hoạch tài chính cá nhân trọn đời ngay bây giờ thì trong 10 - 15 năm tới chuyện nghỉ hưu sớm không phải là chuyện không thể thực hiện.

Qua những lý do trên, chúng ta thấy rằng lập kế hoạch tài chính cá nhân là một việc cực kỳ quan trọng.

Thế nhưng, theo kết quả khảo sát về mức độ am hiểu tài chính do MasterCard tổ chức thường niên tại 16 nước và vùng lãnh thổ thuộc khu vực châu Á - Thái Bình Dương, người trẻ Việt Nam chỉ đứng thứ 14/16.

Tại sao người trẻ Việt Nam chưa quan tâm đến lập kế hoạch quản lý tài chính cá nhân?

Điều này rất dễ nhận thấy, hầu hết kiến thức về quản lý tài chính cá nhân, lập kế hoạch, tiêu tiền, giữ tiền đều học tập từ môi trường sống xung quanh, nhất là trong gia đình.

Không một trường lớp hay bố mẹ nào nghiêm túc trong việc giáo dục tài chính cá nhân cho người trẻ. Khi không có cái nhìn đúng đắn về tài chính, bạn sẽ dễ gặp các bẫy tài chính như lừa đảo tài chính, tài chính 4.0,...

[EBOOK MIỄN PHÍ] NGUYÊN TẮC BÀN TAY TÀI CHÍNH

Hướng dẫn hoàn chỉnh giúp thay đổi tài chính cá nhân của bạn

♦ Bạn muốn cải thiện thu nhập?

♦ Bạn muốn tối ưu chi tiêu và tiết kiệm hợp lý?

♦ Bạn muốn lựa chọn sản phẩm tài chính phù hợp để bảo vệ bản thân khi gặp rủi ro?

♦ Bạn muốn đầu tư sinh lời nhanh và hiệu quả?

NHƯNG… Bạn không biết bắt đầu từ đâu? Phải làm thế nào? Bạn có mục tiêu nhưng chẳng thể thực hiện? Bạn thất bại và không biết vấn đề của mình nằm ở đâu?

ĐỪNG LO! EBOOK NGUYÊN TẮC BÀN TAY TÀI CHÍNH sẽ giúp bạn!

► ĐĂNG KÝ NHẬN EBOOK NGAY

Để bắt đầu quản lý tài chính cá nhân tốt, hãy cùng RedBag tìm hiểu cách lập kế hoạch tài chính cho bản thân ngay dưới đây nhé.

3. Cách lập kế hoạch tài chính cá nhân ngắn hạn, dài hạn

Bạn có thể lập kế hoạch tài chính trong ngắn hạn, dài hạn hoặc trọn đời

Nếu bạn đã sẵn sàng, hãy cùng RedBag tìm hiểu cách lập kế hoạch tài chính cá nhân của các nhà hoạch định tài chính (Wealth Management) qua 6 bước dưới đây.

Bước 1: Thiết lập mục tiêu tài chính cá nhân

Trước khi lập bảng kế hoạch tài chính cá nhân bạn cần đặt mục tiêu ngắn hạn hoặc dài hạn. Mục tiêu ngắn hạn có thể là mục tiêu mua sắm, thu nhập và chi tiêu. Còn mục tiêu dài hạn hơn có thể mục tiêu mua xe, nhà

Bất cứ mục tiêu tài chính nào bạn muốn đạt được thì cần lên kế hoạch cụ thể. Một số ví dụ:

- Mục tiêu về nhà cửa: Trong tương lai, bạn muốn chuyển đến ở một căn chung cư rộng hơn. Hoặc tích lũy để mua một mảnh đất. Hãy dành một khoản tiền cho mục tiêu này.

- Mục tiêu về nhu cầu sống: Bạn muốn đi đâu đó du lịch và tận hưởng những thú vui giải trí. Hoặc mua sắm các thiết bị tiện ích. Số tiền dành cho các khoản này bạn cũng cần liệt kê.

- Mục tiêu tiết kiệm, tích lũy: Mỗi tháng bạn nên trích ra khoảng 20% thu nhập để gửi vào quỹ tiết kiệm. Quỹ này dùng để dự phòng khi chẳng may bạn gặp phải những trường hợp khẩn cấp.

Lưu ý: Việc đặt mục tiêu phải đảm bảo nguyên tắc SMART:

- Cụ thể

- Đo lường được

- Có thể thực hiện được

- Liên quan đến bản thân

- Có thời gian cụ thể

Ví dụ cho việc đặt mục tiêu đúng: Sau 2 năm nữa tôi sẽ mua 1 chung cư 2 phòng ngủ tại ngoại ô Sài Gòn, trị giá khoảng 2 tỷ đồng.

Bước 2: Tổng hợp các dữ liệu tài chính cá nhân

Sang bước lập kế hoạch quản lý tài chính cá nhân này bạn cần đưa ra nhận định về tình hình tài chính của bản thân. Ở bước này thông tin nếu càng chi tiết sẽ càng tốt.

Các thông tin bao gồm toàn bộ những gì liên quan đến tài chính của bạn như: Thu nhập, các khoản chi tiêu, các khoản nợ, các khoản cho vay,... Đây sẽ là cơ sở để bạn lập được kế hoạch quản lý tài chính cá nhân hiệu quả nhất cho bản thân.

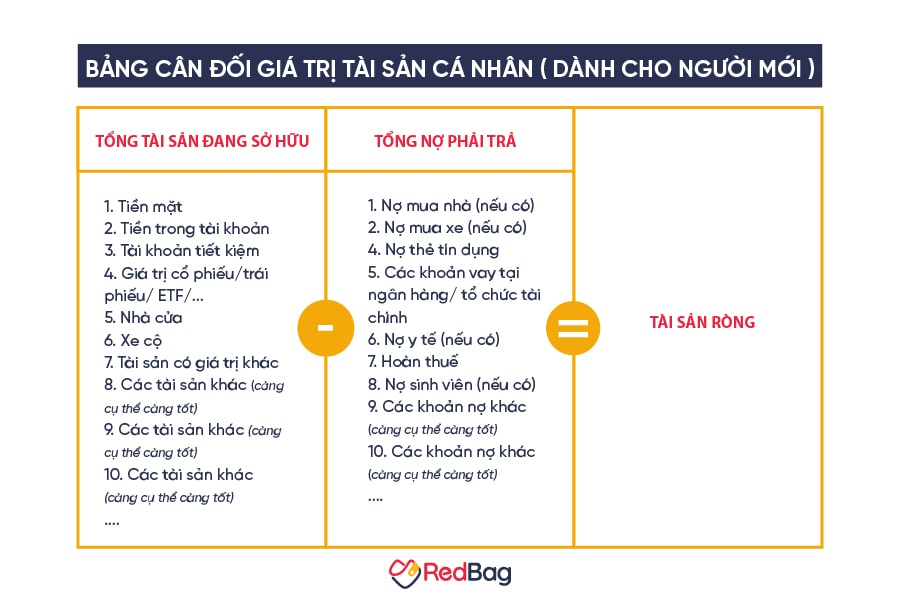

Bạn có thể sắp xếp các thông tin tổng hợp vào bảng Balance Score Card (BSC - bảng cân đối tài sản) để phân tích. Bảng cân đối tài sản cá nhân BSC giúp bạn nhìn toàn cảnh hơn về các tài sản mình đang có, các khoản nợ và các giá trị ròng của cá nhân trong một thời điểm, nhất là thời điểm cuối năm.

Đầu tiên, bạn có thể tải template mẫu BSC. RedBag đã tổng hợp 2 phiên bản: phiên bản rút gọn dành cho người mới bắt đầu và phiên bản đầy đủ cho các bạn đã có kinh nghiệm quản lý tài chính cá nhân.

Sau khi tổng hợp các thông tin về tài chính cá nhân, việc cần làm bây giờ là phân tích các thông tin này. Đây là bước RedBag đánh giá “khó nhằn” nhất.

Bước 3: Phân tích các thông tin và nguồn lực tài chính của bản thân

Trong các bước lập kế hoạch tài chính cá nhân thì bước 3 quan trọng nhất. Bạn có thể nhìn vào bảng BSC ở bước 2, bạn sẽ nhìn thấy Giá trị tài sản ròng (Net Worth).

BSC - Bảng cân đối giá trị tài sản ròng cá nhân (Net Worth)

Nếu chỉ số này nhỏ hơn 0, bạn có thể đứng trước nguy cơ mất khả năng thanh toán (vỡ nợ). Điều này không có nghĩa là bạn sẽ phá sản ngay lập tức. Nhưng bạn phải cực kỳ thận trọng và có kế hoạch mới có thể đạt được các mục tiêu tài chính.

Giá trị tài sản ròng tăng lên có nghĩa là hoặc tổng nợ của bạn đang giảm, hoặc tổng tài sản đang tăng, hoặc cả hai. Xu hướng nào cũng tốt vì nó chứng tỏ bạn có khả năng thanh toán.

Điều này cũng chứng tỏ bạn dễ dàng hơn trong việc đạt các mục tiêu tài chính của cá nhân.

Thông thường, giá trị tài sản ròng thường thấp khi các bạn bắt đầu độc lập về tài chính. Giá trị này có tăng lên hay giảm đi là phụ thuộc vào năng lực cá nhân, cách bạn thiết lập kế hoạch cho cuộc sống và cách bạn biến kế hoạch thành hiện thực.

Mẹo: Ở bước 1 hãy đặt mục tiêu cho cả phần tài sản, nợ và giá trị tài sản ròng của bạn.

Khi đã có bức tranh tổng thể về tài chính cá nhân, hãy cùng RedBag thiết lập các kế hoạch hành động để đạt được mục tiêu nhé!

Bước 4: Phân bổ chi tiêu và thu nhập đảm bảo hoàn thành mục tiêu

Việc của bạn ở bảng kế hoạch tài chính cá nhân là tìm cách để đạt mục tiêu mà vẫn đảm bảo tăng Giá trị tài sản ròng. Như đã đề cập ở bước 3, để tăng Net Worth, bạn có những cách sau:

- Tăng tổng tài sản;

- Giảm tổng nợ;

- Vừa tăng tổng tài sản vừa giảm tổng nợ; hoặc

- Tăng tổng tài sản nhanh hơn tăng tổng nợ.

Ở bước này, bạn sẽ phải làm kế hoạch từng tháng, từng năm để đạt được mục tiêu đã đề ra ở bước 1. Bạn có thể tham khảo mẫu của RedBag ở bảng dưới.

Như ví dụ ở bước 1, bạn cần 2 tỷ trong 2 năm để mua chung cư. Từ tháng 1/2022 đến hết tháng 12/2023, mỗi tháng bạn sẽ cần đạt được khoảng 84 triệu đồng.

|

Mục tiêu |

Thời gian thực hiện |

Thời gian hoàn thành |

Nguồn lực cần thiết |

Chia nhỏ mục tiêu theo từng tháng, từng hạng mục |

|

Mua 1 chung cư 2 phòng ngủ tại ngoại ô Sài Gòn, trị giá khoảng 2 tỷ đồng. |

2 năm |

2024 |

|

Đa dạng nguồn thu nhập.

Giảm chi tiêu hàng tháng xuống 20 triệu/tháng. Xin ba má 100 triệu để mua nhà. |

Khi đã có các con số theo hạng mục mỗi tháng, việc cần làm bây giờ của bạn là làm sao để đạt được nó. Tương tự như bảng trên, với mỗi mục tiêu chia nhỏ sẽ có một bản kế hoạch hành động riêng.

Bước 5: Thực hiện và theo dõi kế hoạch

Đến đây bạn đã hoàn thành việc lập kế hoạch tài chính cá nhân. Việc còn lại là thực hiện, theo dõi và tối ưu. Điều này giúp bạn biết được tiến độ của mình và có hành động cụ thể để đạt được mục tiêu đã đề ra.

Để theo dõi được việc thực hiện kế hoạch tài chính cá nhân, bạn cần nghiêm túc dành thời gian ghi chép chi tiêu và thu nhập.

Bạn có thể làm việc này hàng ngày, hàng tuần, và hàng tháng. Hãy có một cuốn sổ, một file Excel hay một ứng dụng giúp bạn dễ dàng thực hiện việc này.

[EBOOK MIỄN PHÍ] NGUYÊN TẮC BÀN TAY TÀI CHÍNH

Hướng dẫn hoàn chỉnh giúp thay đổi tài chính cá nhân của bạn

♦ Mỗi tháng không biết tiền đi đâu về đâu?

♦ Lập mục tiêu và kế hoạch tài chính nhưng chỉ vài ngày là bỏ dở?

♦ 2, 3 năm đi làm tiết kiệm được vài chục triệu cũng không bằng một tháng thu nhập của bạn bè?

Khám phá Bàn tay tài chính của riêng bạn để nắm tổng quan tình hình tài chính của bạn nhằm cải thiện thu nhập, chi tiêu, tiết kiệm, bảo hiểm và đầu tư của bạn.

► ĐĂNG KÝ NHẬN EBOOK NGAY!

Bước 6: Đánh giá kế hoạch và tối ưu

Khi đã có bản theo dõi, bạn cần tổng hợp và đánh giá kết quả thực hiện thường xuyên. Hãy đặt từng mốc thời gian đánh giá kế hoạch cụ thể, có thể theo tuần, tháng hoặc năm.

Liệu bạn có thể đạt được mục tiêu đề ra không? Bạn đã đạt được bao nhiêu phần trăm kế hoạch? Có đúng tiến độ không? Bạn cần làm gì để thúc đẩy quá trình đạt mục tiêu?...

Đây là bước cuối cùng nhưng vô cùng quan trọng. Vì nó giúp bạn có giải pháp kịp thời để bạn tránh được việc “vỡ kế hoạch”.

4. Cách quản lý bảng kế hoạch tài chính cá nhân phù hợp

Sau khi lập kế hoạch tài chính cá nhân bạn cần quản lý bảng kế hoạch này theo một số công cụ hữu ích sau.

Sổ chi tiêu

- Với những ai không quá rành về công nghệ thì nên lựa chọn giải pháp sử dụng sổ chi tiêu. Với sổ chi tiêu bạn có thể ghi chép, thống kê rõ ràng từ khoản thu chi hằng ngày. Bên cạnh đó, bạn cũng sẽ thấy được dòng tiền có được sử dụng hợp lý hay không.

- Bạn cũng có thể tham khảo phương pháp sử dụng sổ tay Kakeibo của người Nhật. Đây được xem là một công cụ hữu ích để nhắc nhở thói quen tiêu dùng và phân chia, quản lý tiền cá nhân hiệu quả.

Quản lý tài chính cá nhân bằng Excel

Excel là công cụ giúp hoạch định tài chính cá nhân rất tốt. Do đó, việc quản lý tài chính cá nhân qua Excel cũng được áp dụng khá nhiều và mang lại hiệu quả cao.

Người dùng có thể sử dụng excel để ghi lại:

- Tổng thu nhập.

- Khoản chi hàng ngày.

- Khoản tiết kiệm.

- Thiết lập giới hạn chi tiêu, tính toán số dư.

- Tính toán các khoản công nợ, tiết kiệm hay đầu tư,…

Sử dụng ứng dụng quản lý chi tiêu

Có rất nhiều App quản lý chi tiêu hỗ trợ bạn lên kế hoạch quản lý tài chính cá nhân tốt. Các ứng dụng này có thể miễn phí hoặc tính phí nhưng đều giúp bạn ghi chép, phân bổ tài chính hợp lý nhất.

Các App quản lý chi tiêu này cũng có những tính năng như một bảng Excel. Tuy nhiên, thay vì dùng hàm để tính toán, ứng dụng sẽ thay bạn tính toán nhanh chóng và tức thì.

Sau cùng, ở cuối mỗi tuần hoặc mỗi tháng, tùy vào sự lựa chọn của bạn, ứng dụng sẽ đưa ra biểu đồ đánh giá. Nhằm giúp bạn có cái nhìn tổng quan về việc thực hiện bản kế hoạch tài chính cá nhân của mình.

5. Lưu ý khi hoạch định tài chính cá nhân

Khi lập kế hoạch tài chính cá nhân bạn hãy nhớ “6 chữ luôn” mà RedBag khuyến nghị sau đây.

- Luôn đặt một mốc cụ thể cho mỗi mục tiêu bạn đặt ra: Nếu không có thời gian cụ thể, bạn sẽ có tâm lý chần chừ và sẽ bỏ qua các lợi thế đang có dẫn đến việc mục tiêu bạn không đạt được.

- Luôn suy nghĩ về việc tăng thêm thu nhập: Cả thu nhập chủ động và thu nhập thụ động đều rất quan trọng. Càng trưởng thành hơn thì bạn cần chú tâm hơn vào việc tạo nguồn thu nhập thụ động cho bản thân mình.

- Luôn theo dõi dòng tiền của bạn: Hãy theo dõi thu nhập và chi tiêu của bạn càng chi tiết càng tốt. Bạn có thể sử dụng Excel hoặc các app quản lý chi tiêu online như Mint, Money Lover, Misa, Money Mate, YNAB,... Và thường xuyên đánh giá lại các kế hoạch chi tiêu của bạn.

- Luôn tìm cách giảm nợ: Nếu bạn đang gặp rắc rối vì các khoản nợ, nên tập trung giải quyết các khoản nợ này trước. Sau đó mới tiếp tục thực hiện các mục tiêu tài chính khác. Chỉ khi các khoản nợ này là cần thiết thì bạn chưa cần giải quyết ngay.

- Luôn có quỹ dự phòng cho bản thân: Các quỹ dự phòng mỗi người cần có bao gồm: Quỹ khẩn cấp, Quỹ nghỉ hưu, Quỹ ngắn hạn và Quỹ dài hạn. Quỹ khẩn cấp là quan trọng nhất vì để sử dụng để trang trải cho các biến cố xảy ra mà bạn không lường trước được. Tuyệt đối không sử dụng quỹ này nếu đấy không phải là việc khẩn cấp nhé!

- Luôn tiết kiệm và đầu tư cho tương lai: Việc đầu tư kiến thức cho bản thân để thăng tiến hay tạo thêm thu nhập là cực kỳ quan trọng. Ngoài ra, bạn cũng nên chuẩn bị kế hoạch nghỉ hưu từ sớm cho mình.

Lập kế hoạch tài chính cá nhân là việc cần thiết mà mỗi người cần thực hiện ngay bây giờ. Thông qua việc lập kế hoạch rõ ràng bạn sẽ có góc nhìn tài chính tốt hơn, quản lý chi tiêu thông minh hơn để hướng đến một cuộc sống hạnh phúc hơn.

Tổng hợp bởi www.redbag.vn

[EBOOK MIỄN PHÍ] NGUYÊN TẮC BÀN TAY TÀI CHÍNH

Hướng dẫn hoàn chỉnh giúp thay đổi tài chính cá nhân của bạn

✓ Nắm được tổng quan tình hình tài chính cá nhân để biết vấn đề của bạn đang ở đâu?

✓ Bạn cần phải làm gì để cải thiện tài chính cho mình?

✓ Lộ trình tương đối rõ ràng để biết cách phân bổ tiền bạc hợp lý.

✓ Từng bước nâng cấp tài chính cá nhân tốt hơn để đạt được mục tiêu.

► ĐĂNG KÝ NHẬN EBOOK NGAY!

Bài viết mới nhất

Xem tất cảBật mí công thức 4M đầu tư chứng khoán không bao giờ sợ lỗ

Nhảy vào thị trường đầu tư chứng khoán với sự mơ hồ về kiến thức sẽ khiến cho người trẻ gặp phải những thất bại không đáng có. Hãy cẩn thận!

Giải quyết bài toán mua nhà cho gia đình với bản kế hoạch tài chính chi tiết

Sở hữu căn nhà cho riêng mình đã và đang là đích đến của nhiều người. Tuy nhiên, để hiện thực hóa mục tiêu này vốn không phải là một điều dễ dàng nếu ngay từ đầu chúng ta không biết cách lập kế hoạch tài chính mua nhà.

Vũ Nhật Khánh: “Áp lực mục tiêu tài chính tuổi 30 là do mình tạo ra”

Bước đầu quản lý tài chính cá nhân, ai cũng sẽ có những mục tiêu cho riêng mình. Song mục tiêu tài chính tuổi 30 có lẽ sẽ đặc biệt hơn vì đây là cột mốc quan trọng trong cuộc đời mỗi người. Điều này tạo ra không ít áp lực dành cho những người trẻ.

Bài viết đọc nhiều

Tậu ngôi nhà, căn hộ đầu tiên của bạn: hướng dẫn từng bước

Những người trẻ tài năng đang có mục tiêu sở hữu ngôi nhà, căn hộ cho riêng mình trước tuổi 30, thường sẽ đối mặt với những băn khoăn, như: cần bao nhiêu tiền thì có thể tậu được ngôi nhà, căn hộ đầu tiên; quản trị tài chính cá nhân với khoản nợ, khoản trả góp mua nhà; các bước chi tiết để mua nhà. Tất cả những thắc mắc này sẽ được giải đáp trong bài viết của RedBag.

Nguyên tắc 28/36 giúp bạn giảm gánh nặng từ những khoản nợ

Gánh nặng nợ vay là nỗi ám ảnh lớn nhất của những người trẻ muốn sở hữu ngôi nhà của riêng mình từ sớm. Vay mua nhà và ngay sau khi tận hưởng được niềm vui của việc có nhà mới, người trẻ ngay lập tức phải gánh chịu những áp lực từ lãi vay và gánh nặng phải chi trả các khoản vay nợ mua nhà, mua đồ nội thất. Đây quả là một trải nghiệm không hề dễ chịu.

Ổn định tài chính - Bước chuyển mình quan trọng của người trẻ

Giai đoạn chuyển tiếp từ trạng thái này sang trạng thái khác luôn là những điều không dễ dàng đối với tất cả chúng ta. Đặc biệt là bước chuyển đổi từ giai đoạn mới đi làm sang giai đoạn ổn định tài chính. Tại đây, người trẻ phải đối mặt với rất nhiều điều mới mẻ, những kiến thức cần bổ sung và những kế hoạch mới phải thiết lập để sẵn sàng với thử thách mới.

10 thói quen để đạt được tự do tài chính, nghỉ hưu sớm

Tự do tài chính là mục tiêu chính trong cuộc sống của nhiều người. Nhưng, đạt đến tự do tài chính là một con đường dài và đầy khó khăn đối với người trẻ. Hình thành những thói quen tài chính đúng đắn ngay từ sớm là một cách đơn giản và hữu ích để người trẻ sớm thành công trong mục tiêu đạt được trạng thái tự do tài chính.

Gen Z đa nhiệm: Làm nhiều nghề cùng lúc, nhưng đôi khi bỏ quên việc tối ưu tài chính cá nhân

Đa nhiệm là một tính từ được dùng phổ biến khi nói đến Gen Z, để mô tả khả năng đảm nhiệm nhiều công việc, trong nhiều lĩnh vực khác nhau cùng một lúc. Đây là một trong những đặc điểm giúp cho Gen Z nổi bật hơn những thế hệ trước. Đa nhiệm, năng động, tự tin, sáng tạo là một bộ những tính từ gắn liền với Gen Z. Trong bài viết này, chúng ta sẽ cùng khám phá tính đa nhiệm của Gen Z trong công việc.

Đừng quên đăng ký để nhận tin mới nhất!

Hàng tuần RedBag sẽ gửi tài liệu tổng hợp về Kiến thức quản lý tài chính cá nhân hiệu quả cho bạn qua Email

ĐĂNG KÝ NHẬN BẢN TIN