Top Cách quản lý tài chính cá nhân hiệu quả: Kiến thức & Quy tắc

- 1. Quản lý tài chính cá nhân là gì?

- 2. Bạn có biết chúng ta thường quản lý tiền bạc thế nào không?

- 3. Vì sao cần quản trị tài chính cá nhân?

- 4. Để quản lý tài chính cá nhân hiệu quả cần làm gì?

- 1. Lập mục tiêu tài chính

- 2. Lập kế hoạch quản lý tài chính cá nhân

- 3. Theo dõi, đánh giá và điều chỉnh kế hoạch tài chính

- 5. Cách quản lý tài chính cá nhân hiệu quả thành công nhất trên Thế giới

- 1. Phương pháp 1: Quy tắc 50/20/30

- 2. Phương pháp 2: Quy tắc 6 chiếc lọ tài chính

- 3. Phương pháp 3: Sổ tay Kakeibo

- 4. Phương pháp 4: Zero-Based Budgeting

- 5. Phương pháp 5: 70/20/10

- 6. Phương pháp 6: Pareto

- 7. Phương pháp 7: Anti-Budget

- 6. Top công cụ quản lý tài chính cá nhân thông minh

- 7. Kinh nghiệm quản lý tiền bạc của các tỷ phú giàu nhất thế giới

- 8. Nên học kiến thức quản lý tài chính cá nhân ở đâu?

- 9. 9 Quy tắc quản lý tài chính cá nhân hiệu quả ngay trong 30 ngày

- 10. FAQ – Bài toán tài chính cá nhân

- 1. Có nên học cách quản lý tài chính cá nhân không?

- 2. Có những cách quản lý tài chính nào hiện nay?

- 3. Nên quản lý tiền cá nhân ở đâu tốt nhất?

- 4. Người mới bắt đầu quản lý tài chính thì cần chú ý gì?

- 5. Những sai lầm thường gặp khi quản trị tài chính cá nhân là gì?

Quản lý tài chính cá nhân là gì? Quản trị tài chính cá nhân theo phương pháp nào hiệu quả nhất? Tìm hiểu cách quản lý tài chính cá nhân theo 9+ kỹ năng hay nhất!

1. Quản lý tài chính cá nhân là gì?

Quản lý tài chính cá nhân hiệu quả là cách nhanh nhất để có cuộc sống tự do về tài chính.

Quản lý tài chính cá nhân là gì? Quản lý tài chính cá nhân là việc mỗi cá nhân quản lý tài chính dựa trên việc lập kế hoạch, cân đối thu chi theo một mốc thời gian, có tính tới các yếu tố rủi ro, lịch sử thu chi trong quá khứ và xu hướng trong tương lai.

Ở cách hiểu đơn giản hơn, quản lý tài chính cá nhân là cách họ nhìn lại thu nhập và chi tiêu hàng tháng, xem đã sử dụng tiền hiệu quả hay chưa để lên kế hoạch cụ thể trong tương lai.

Mục đích cuối cùng của học cách quản lý tài chính cá nhân và thành thục kỹ năng quản lý tài chính cá nhân là để tránh các rủi ro về tài chính, giúp mỗi cá nhân sống tốt hơn và hướng đến một tương lai tự chủ tài chính cá nhân hoặc tự do tài chính.

2. Bạn có biết chúng ta thường quản lý tiền bạc thế nào không?

Hầu hết khi tài chính gặp bất ổn, chúng ta đều đặt ra câu hỏi: Tại sao lại như vậy? Tôi nên làm thế nào? Tôi biết tôi phải quản lý tài chính cá nhân nhưng còn cách nào khác không?

Biết cách quản lý tiền bạc sẽ giúp bạn có cuộc sống thoải mái hơn

Đầu tiên, cần biết bạn đang thuộc nhóm nào trong 3 kiểu quản lý tài chính cá nhân thường gặp trong cuộc sống.

Kiểu 1: Quản lý YOLO (có gì tiêu nấy)

Đa số chúng ta thường quản lý tiền bạc một cách tự do theo kiểu Yolo. Đây là kiểu quản lý tiền không cần có mục tiêu hay kế hoạch cụ thể. Đơn giản chỉ là bạn quản lý tiền theo thói quen và sở thích của mình.

Kiểu quản lý này tuy mang đến cho bạn sự tự do nhất định bởi không đòi hỏi bất kỳ kỹ năng nào. Thế nhưng nó lại ẩn chứa nhiều rủi ro nhất vì tính tùy hứng trong chi tiêu. Từ đó thu hẹp khả năng kiếm tiền, tiết kiệm và đầu tư của bạn.

Kiểu 2: Quản lý ghi chép

Không phải tuýp người có tài chính dư dả đến mức “xài tiền không cần nghĩ” để quản lý tiền theo kiểu Yolo. Nhiều người chọn nuôi dưỡng thói quen ghi chép thu chi đều đặn mỗi ngày như một cách quản lý tiền bạc.

Hơn ai hết họ nắm rõ được thu chi hàng tháng của mình. Song kiểu quản lý này cũng không hề “dễ tiêu hóa” bởi nó yêu cầu tính kỷ luật cao với tất cả mọi người.

Kiểu 3: Quản lý bằng ứng dụng

Nếu không phải là một người thích ghi chép thì ắt hẳn bạn sẽ chọn quản lý bằng ứng dụng. Bởi chúng có phần tiện dụng hơn khi có thể truy cập bằng các thiết bị cầm tay và đơn giản hơn trong việc tính toán (thao tác tính toán có thể được tự động).

Đáng nói là, ngay cả khi có những trợ lực từ công nghệ, nhiều người vẫn bỏ ngang sau một thời gian sử dụng. Lý do là vì hầu hết các ứng dụng quản lý tài chính hiện nay vẫn yêu cầu người dùng nhập liệu thủ công.

Nói cách khác, nếu bạn đã không quen với việc ghi chép và theo dõi thường xuyên thì ngay cả khi dùng ứng dụng cũng sẽ vô ích.

Tóm lại, mỗi người sẽ có cách quản lý tài chính riêng tùy theo độ tuổi và mục đích của mình. Tuy nhiên, liệu nó có phù hợp và hiệu quả với bạn hay chưa? Có cách nào để xây dựng lộ trình quản lý tài chính cá nhân với phương pháp phù hợp cho bản thân hay không?

Hãy dành cho mình 1 phút suy nghĩ trước khi đến với câu trả lời ở phần sau nhé.

3. Vì sao cần quản trị tài chính cá nhân?

Quản lý tài chính cá nhân mang lại rất nhiều lợi ích cho chúng ta. Nó không chỉ giúp giải quyết bài toán tài chính cá nhân một cách cân đối, hợp lý mà còn giúp ta hiểu hơn về chính mình.

Dưới đây là những lợi ích của việc quản lý tài chính cá nhân.

- Hiểu hơn về tiền bạc của chính mình: Việc quản lý nguồn tài chính sẽ cho chúng ta góc nhìn tổng thể về tình hình thu nhập, chi tiêu hàng tháng. Nhờ đó giúp ta nên cắt giảm chi tiêu hay đầu tư để tăng thu nhập…

- Đảm bảo tài chính ổn định: Học cách quản lý tài chính sẽ giúp chúng ta cân đối nguồn thu và chi hàng tháng để đảm bảo nguồn tài chính luôn ổn định.

- Dễ lập mục tiêu tài chính cá nhân: Quản trị tài chính cá nhân tốt giúp chúng ta dễ lập và đạt được các mục tiêu thiết thực như mua nhà, mua xe, đi du lịch, nuôi con, học nâng cao kiến thức và kỹ năng, nghỉ hưu an nhàn,…

- Chủ động tài chính trong mọi tình huống: Cuộc sống thực tế luôn có những trường hợp rủi ro bất ngờ như tai nạn, đau ốm, mất tiền, thất nghiệp,... vì thế nếu biết cách tiết kiệm, quản lý tiền bạc thì chúng ta chủ động tài chính trong những trường hợp khẩn cấp.

- Hạn chế nợ nần: Nếu không biết cách quản lý tiền bạc thì chúng ta dễ chi tiêu quá tay, rơi vào bẫy nợ nần, tạo ra áp lực rất lớn cho chính mình và ảnh hưởng tiêu cực đến người thân.

- Làm tăng tài sản: Quản lý tài chính còn là việc giúp chúng ta biết tiết kiệm ra sao, nên đầu tư gì để tăng thu nhập thụ động,

- Nâng cao mức sống: Kết quả của việc quản lý tài chính tốt là giúp chúng ta nâng cao mức sống, thỏa mãn các nhu cầu, tinh thần phấn chấn, …

Tuy nhiên, ở nước ta, người dân và nhất là thế hệ người trẻ còn đang rất thiếu kiến thức về kỹ năng quản lý tài chính cá nhân. Một số lượng khiêm tốn người biết đến tầm quan trọng của quản trị tài chính cá nhân thì lại chưa được hướng dẫn cách quản lý tài chính cá nhân hiệu quả.

Hệ quả là họ bị rơi vào trạng thái luôn thiếu tiền từ giữa tháng hay cuối tháng nên phải đi vay mượn bạn bè, vay tiền qua app. Một hệ quả kế tiếp là bản thân luôn căng thẳng về tiền, tâm trạng không ổn định, gắt gỏng và hành động mất kiểm soát làm ảnh hưởng tới mối quan hệ trong gia đình, bạn bè, đồng nghiệp,...

4. Để quản lý tài chính cá nhân hiệu quả cần làm gì?

Để xây dựng lộ trình quản lý tài chính cá nhân cho mình bạn có thể tham khảo và thực hiện theo 3 bước sau đây:

4.1. Lập mục tiêu tài chính

Mục tiêu tài chính cá nhân là mong muốn của bạn về tình hình tài chính trong tương lai.

Có mục tiêu tài chính bạn sẽ biết lý do mình cần phải quản lý tài chính cá nhân là gì? Tạo động lực cải thiện tình hình tài chính của bản thân và hướng đến một cuộc sống tốt đẹp hơn.

Quy trình lập mục tiêu tài chính cá nhân

Để thiết lập mục tiêu tài chính cho mình bạn có thể làm theo quy trình 3 bước sau đây:

Bước 1: Xác định mục tiêu lớn trong tài chính cá nhân

Ví dụ: Nghỉ hưu sớm, tự do tài chính, tích lũy nhiều tài sản ròng,...

Bước 2: Chia nhỏ mục tiêu để dễ thực hiện

Ví dụ:

- Mục tiêu dài hạn (2-10 năm).

- Mục tiêu trung hạn (1-2 năm).

- Mục tiêu ngắn hạn (2 tuần - 12 tháng).

Nếu mục tiêu lớn bạn muốn hướng đến đó là tự do tài chính, vậy thì:

- Mục tiêu dài hạn: Trong vòng 10 năm nữa, tôi sẽ tích trữ được cho mình 2 loại tài sản từ đầu tư bất động sản và cổ phiếu.

- Mục tiêu trung hạn: Trong 2 năm nữa, thu nhập của tôi sẽ là 50 triệu/tháng và có ít nhất một nguồn thu nhập thụ động.

- Mục tiêu ngắn hạn: Trong 10 tháng nữa, tôi sẽ lấp đầy quỹ khẩn cấp để bảo vệ mình khỏi những bất trắc trong cuộc sống (số tiền cho quỹ khẩn cấp có thể tương đương với khoản chi tiêu tối thiểu của bạn trong vòng 6-12 tháng hoặc hơn tùy vào khả năng của mỗi người).

Bước 3: Lập mục tiêu dựa trên nguyên tắc S.M.A.R.T

- S-Specific (Tính cụ thể): Mục tiêu tài chính phải cụ thể và rõ ràng. Để thiết lập mục tiêu không mơ hồ, bạn có thể trả lời những câu hỏi sau:

- What: Bạn đang muốn đạt được điều gì?

- Why: Lý do bạn muốn đạt được điều đó?

- Where: Đối với mục tiêu tài chính cá nhân, câu hỏi này không quá quan trọng. Tuy nhiên, nó sẽ liên quan đến một số sự kiện giúp bạn đạt được mục tiêu, ví dụ: Bạn chuyển chỗ thuê nhà có giá thấp hơn để tiết kiệm tiền.

- Who: Ai là người thụ hưởng mục tiêu này? Bạn có cần ai tham gia mục tiêu này cùng mình không?

- Which: Có điều gì gây trở ngại cho mục tiêu của bạn hay không? Làm cách nào để giải quyết?

- M–Measurable (Khả năng đo lường): Mục tiêu có thể đo lường được chính xác bằng thời gian, con số,... Ví dụ: Bạn cần bao nhiêu tiền để lấp đầy quỹ khẩn cấp? Mỗi tháng cần tích lũy bao nhiêu tiền để đạt được con số đó? Bạn cần bao nhiêu thời gian để đạt được?

- A-Attainable (Tính khả thi): Mục tiêu đề ra phải có tính khả thi để bạn không cảm thấy chán nản hoặc bỏ cuộc giữa chừng.

- R-Relevant (Tính thực tế): Mục tiêu phải có tính khả thi và tính thực tế khác nhau ở điểm nào? Hãy phân tích thử tình huống sau: Với thu nhập cố định hàng tháng là 15 triệu, bạn quyết định để dành số tiền 50 triệu để đi du lịch Ấn Độ. Kế hoạch này hoàn toàn có tính khả thi vì bạn có thể dành được con số đó. Tuy nhiên nó không thực tế trong thời kỳ dịch bệnh đang có diễn biến phức tạp trên toàn cầu.

- T-Timely (Tính thời hạn): Mỗi mục tiêu đề ra cần có thời hạn cụ thể. Điều này giúp bạn dễ dàng sắp xếp và lên kế hoạch đạt được mục tiêu.

Bây giờ, bạn hãy viết ra những gì mình đang suy nghĩ trong đầu về các mục tiêu vào một cuốn sổ. Đừng để nó chỉ là những ý nghĩ thông thường xuất hiện rồi nhanh chóng biến mất nhé!

4.2. Lập kế hoạch quản lý tài chính cá nhân

Bước 1: phân tích tình hình tài chính của bản thân

Sở dĩ nhiều người thường gặp thất bại trong việc quản lý tiền bạc chính là vì họ chỉ tập trung phân bổ thu chi trước mà không có sự đánh giá. Nắm bắt rõ tình hình tài chính của mình sẽ giúp bạn dễ dàng hơn trong việc hoạch định kế hoạch tài chính.

Để phân tích thói quen tài chính của mình, bạn cần có “Bảng theo dõi thu chi” hàng tháng được thực hiện theo quy trình sau:

- Liệt kê lại từng khoản chi tiêu trong tháng.

- Phân loại các khoản theo 3 nhóm:

- Chi tiêu thiết yếu (thuê nhà, ăn uống, đi lại,...)

- Chi tiêu cá nhân (mua sắm, giải trí, giáo dục,...)

- Chi tiêu tài chính (nợ, tiết kiệm, bảo hiểm, đầu tư,...)

- Tính tỷ lệ của các khoản so với mức thu nhập mỗi tháng.

- Đánh giá.

Đến đây, bạn sẽ biết được tiền của mình đã đi về đâu? Khoản nào đã chi vượt mức và cần phải điều chỉnh? Từ đó bạn sẽ biết cách phân bổ dòng tiền của mình làm sao cho hợp lý?

*Lưu ý: Để thay đổi một thói quen bạn cần một thời gian để điều chỉnh nó.

Bước 2: phân bổ thu chi hàng tháng

Sau khi hiểu được thói quen và tình hình tài chính của bản thân, bước tiếp theo bạn cần làm là lập “Bảng ngân sách thu chi” để phân bổ và quản lý dòng tiền hiệu quả.

Bảng ngân sách thu chi là cách giúp bạn tổng hợp và phân bổ thu nhập của mình vào các quỹ chi tiêu, tiết kiệm, đầu tư sao cho hợp lý. Từ đó, giúp bạn đưa ra so sánh và điều chỉnh kịp thời khi nhận thấy chi tiêu đang vượt quá thu nhập của mình.

Tham khảo một số template sau:

Hãy nhớ rằng một mục tiêu tài chính có thể đạt được bằng nhiều cách. Nhưng lựa chọn cách nào phù hợp và hiệu quả với mình mới là điều quan trọng.

Để lập ngân sách thu chi bạn cần nắm vững các nguyên tắc, phương pháp cũng như một số công cụ hỗ trợ sau đây:

Phân bổ thu chi dựa trên 3 nguyên tắc quản lý tài chính cá nhân như sau:

- Nguyên tắc 1: Trả trước cho mình

Tức là trích ra một khoản thu nhập để tiết kiệm trước khi tiêu xài cho bất kỳ việc gì. Đồng nghĩa rằng: Tiết kiệm cho chính mình là ưu tiên hàng đầu.

Dù rằng bạn chưa có nhiều tiền thì hãy cứ kiên trì thực hiện đều đặn. Không quan trọng số tiền bạn trả trước cho mình nhiều hay ít mà quan trọng là tập thói quen quản lý tiền sao cho hiệu quả.

- Nguyên tắc 2: Tăng thu và giảm chi

Về cơ bản: Giá trị tài sản = Thu nhập - Chi tiêu (trong phần chi tiêu đã bao gồm nợ).

Dựa vào công thức này, nếu muốn thoải mái về tiền bạc bạn cần tăng thu hoặc giảm chi hoặc kết hợp cả hai để đạt được hiệu quả tối đa.

- Nguyên tắc 3: Học cách kiểm soát cảm xúc trong quản lý tiền bạc

Cảm xúc là yếu tố ảnh hưởng nhiều đến quyết định tài chính của mỗi người. Đó là lý do vì sao chúng ta không thể giải thích được thói nghiện mua sắm và chi tiêu bốc đồng của mình.

Chúng ta cũng không bao giờ có thể kiểm soát hoàn toàn cảm xúc và tâm lý trong việc quản lý tiền bạc. Cơ bản bởi vì chúng ta là con người chứ không phải cỗ máy. Tuy nhiên, bạn có thể tiết chế và kiểm soát chúng ở một cường độ thích hợp.

4.3. Theo dõi, đánh giá và điều chỉnh kế hoạch tài chính

Dựa vào BẢNG NGÂN SÁCH THU CHI đã lập ở bước 2, bạn sẽ lấy: Thu nhập - Chi tiêu

- Nếu kết quả là số âm, bạn cần xem xét và điều chỉnh lại kế hoạch của mình.

- Nếu kết quả là số dương, bạn có thể tiếp tục thực hiện hoặc nâng cao kế hoạch của mình để nhanh chóng đạt đến mục tiêu mong muốn.

5. Cách quản lý tài chính cá nhân hiệu quả thành công nhất trên Thế giới

Có nhiều cách quản lý tài chính cá nhân khác nhau do các chuyên gia đề xuất. Tuy nhiên, 2 quy tắc quản trị tài chính nổi tiếng, được nhiều người trên thế giới áp dụng thành công đó là: Quy tắc 50/20/30 và quy tắc tài chính 6 chiếc lọ.

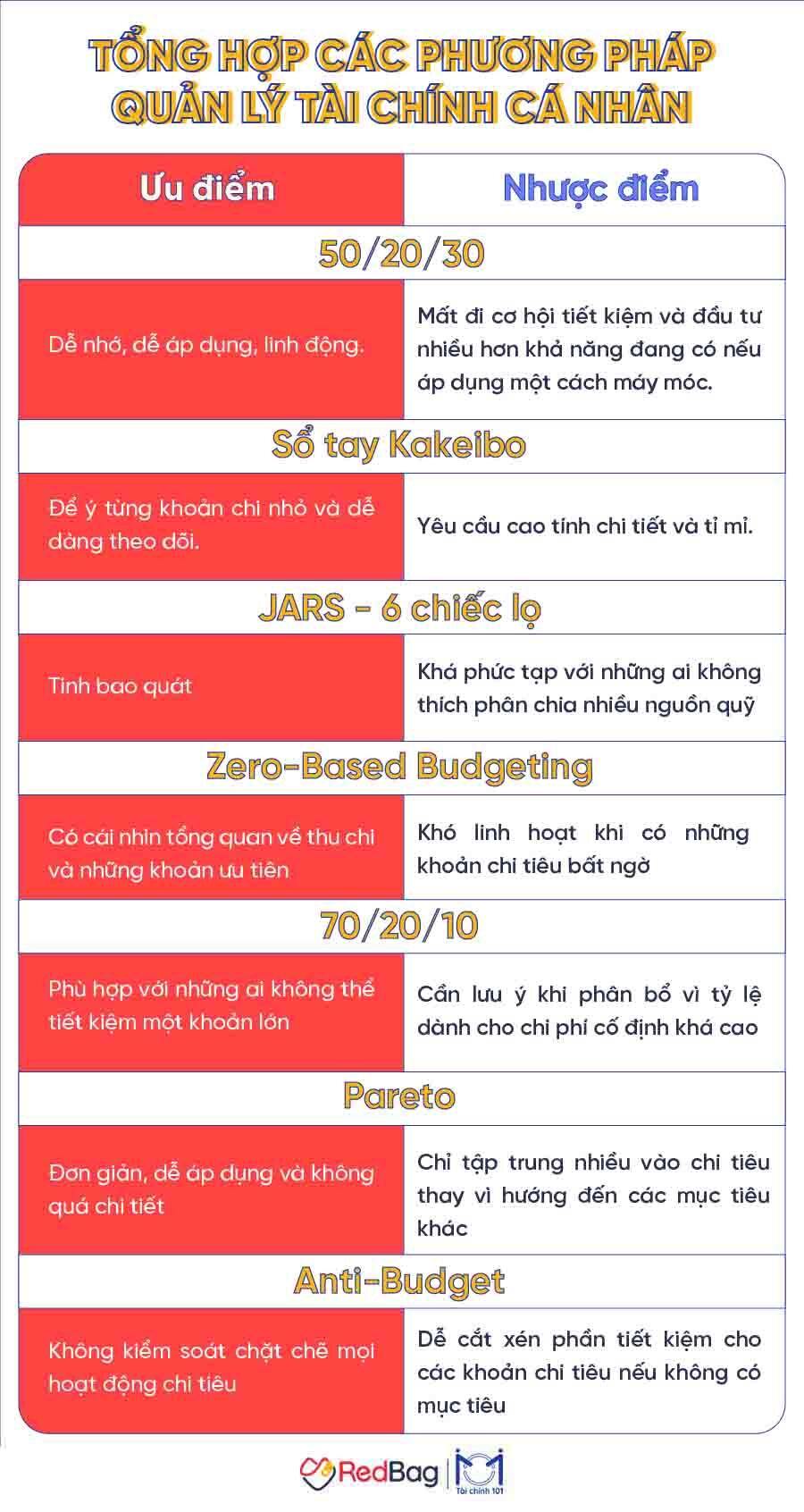

Tổng hợp các phương pháp quản lý tài chính cá nhân

Phương pháp 1: Quy tắc 50/20/30

50/20/30 là quy tắc quản lý tài chính cá nhân bằng cách chia thu nhập hàng tháng thành 3 phần:

- 50% thu nhập cho nhu cầu thiết yếu: Tiền nhà, tiền điện nước, ăn uống, xăng xe, học phí… Các khoản chi này sẽ được xác định theo lịch sử chi tiêu ở tháng trước đó.

- 20% thu nhập để tích lũy: Đây số tiền tích lũy hàng tháng để đảm bảo chủ động tài chính ngay cả khi gặp trường hợp khẩn cấp như ốm đau, tai nạn… Con số này có thể bắt đầu bằng 10%, sau đó tăng lên 15% rồi 20% tùy theo từng cá nhân.

- 30% thu nhập linh hoạt: Là số tiền dành ra để phục vụ các nhu cầu mua sắm, giải trí, hoặc các chi phí phát sinh. Con số 30% này có thể giảm xuống nhằm mục đích tăng số % tích lũy ở trên.

Phương pháp 2: Quy tắc 6 chiếc lọ tài chính

Quy tắc 6 chiếc lọ tài chính là phương pháp quản lý tài chính cá nhân do doanh nhân, diễn giả T. Harv Eker đề xuất trong cuốn sách Bí mật tư duy triệu phú. Theo quy tắc này bạn chia thu nhập theo 6 khoản sau.

- Lọ nhu cầu thiết yếu (55%): Lọ ngân sách để chi trả các khoản tiền như ăn uống, nhà cửa, điện nước…

- Lọ tiết kiệm dài hạn (10%): Lọ ngân sách nhằm tạo quỹ dự phòng

- Lọ tự do tài chính (10%): Lọ ngân sách dùng để đầu tư, tăng thu nhập

- Lọ giáo dục (10%): Lọ ngân sách dùng để đầu tư phát triển bản thân

- Lọ hưởng thụ (10%): Lọ ngân sách dùng để đi du lịch, mua sắm…

- Lọ từ thiện (5%): Lọ ngân sách dùng để đóng góp vào các hoạt động xã hội

Phương pháp 3: Sổ tay Kakeibo

Thực hiện ghi chép thu chi vào sổ tay và theo dõi đều đặn.

Ưu điểm: Ghi chép sẽ mang về một số lợi ích nhất định cho tinh thần. Ngoài ra, phương pháp này còn giúp để ý từng khoản chi nhỏ và dễ dàng theo dõi.

Nhược điểm: Yêu cầu cao tính chi tiết và tỉ mỉ.

Phương pháp 4: Zero-Based Budgeting

Quy trình thực hiện phương pháp quản lý bằng Zero-Based Budgeting:

- Bước 1: Tính tổng thu nhập.

- Bước 2: Quan sát chi tiêu trong tháng.

- Bước 3: Liệt kê mọi khoản dự chi cho tháng mới.

- Bước 4: Phân bổ tiền theo các nhóm dự chi.

Ưu điểm: Giúp bạn có cái nhìn tổng quan về thu chi và những khoản ưu tiên của mình. Tránh thiếu trước, hụt sau.

Nhược điểm: Khó linh hoạt khi có những khoản chi tiêu bất ngờ. Đồng thời, khó thực hiện với người có thu nhập không ổn định.

Phương pháp 5: 70/20/10

- 70% cho chi phí cố định.

- 20% cho tiết kiệm hoặc thanh toán nợ.

- 10% cho đầu tư tương lai.

Ưu điểm: Phù hợp với những ai mới bắt đầu quản lý tài chính cá nhân khi không thể tiết kiệm một khoản lớn.

Nhược điểm: Không nên áp dụng một cách máy móc vì tỷ lệ dành cho chi phí cố định khá cao, không phù hợp với những ai có mục tiêu tiết kiệm và đầu tư cao.

Phương pháp 6: Pareto

- 80% nhu cầu sinh hoạt và giải trí.

- 20% tiết kiệm hàng tháng.

Ưu điểm: Đơn giản, dễ áp dụng và không quá chi tiết.

Nhược điểm: Pareto chỉ tập trung nhiều vào chi tiêu thay vì hướng đến các mục tiêu khác song song với tiết kiệm.

Phương pháp 7: Anti-Budget

Phương pháp hướng đến việc tiết kiệm và thanh toán hóa đơn xong trước rồi mới sử dụng số dư còn lại tùy theo ý bạn.

Ưu điểm: Đơn giản, không kiểm soát chặt chẽ mọi hoạt động chi tiêu của bạn.

Nhược điểm: Dễ thiếu hụt chi tiêu cuối tháng dẫn đến vay nợ hoặc cắt xén phần đã tiết kiệm.

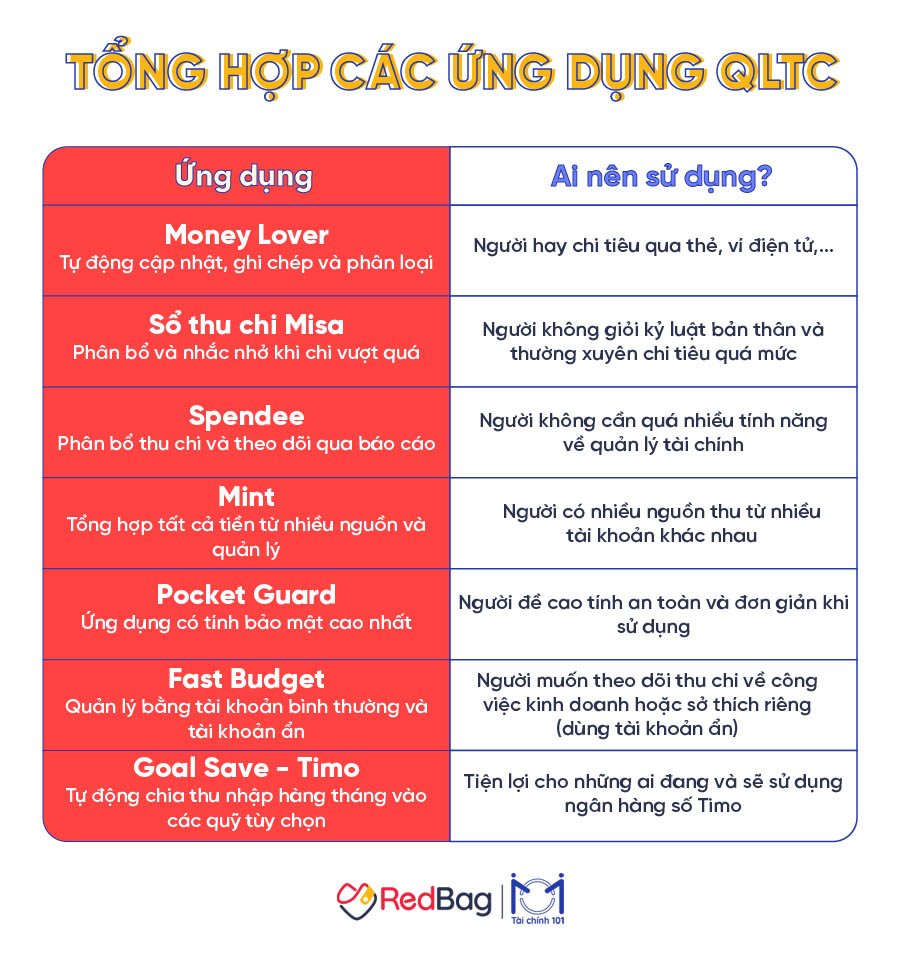

6. Top công cụ quản lý tài chính cá nhân thông minh

Sử dụng App, sổ ghi chép chi tiêu… giúp bạn quản lý tài chính tốt hơn

*Lưu ý: Những nguyên tắc, phương pháp và công cụ nêu trên chỉ mang tính chất tham khảo. Bạn có thể tìm hiểu và lựa chọn cách thức phù hợp nhất với mình trong quá trình quản lý tài chính.

Ngày nay, việc quản lý tài chính cá nhân càng trở nên tiện lợi khi có rất nhiều công cụ hỗ trợ. Dưới đây là một số gợi ý mà bạn đọc có thể tham khảo.

- Sổ ghi chép: Là cách quản lý tài chính truyền thống đơn giản nhất. Việc bạn cần làm chỉ là mua một cuốn sổ tay và cuối ngày dành 15 phút để ghi chép các khoản thu chi vào đó để cuối tháng cân đối nhé.

- Sổ tay Kakeibo: Là sổ tay chi tiêu tài chính nổi tiếng của người Nhật giúp bạn ghi chép, nhận thức các khoản thu chi của cá nhân. Ưu điểm của cuốn sổ này là giúp bạn có thời gian suy ngẫm về tài chính của chính mình.

- App quản lý tài chính hiệu quả: Có vô số App quản lý chi tiêu tốt, miễn phí mà bạn có thể tải về để sử dụng tiện lợi hơn thay vì dùng sổ ghi chép. Các App này sẽ giúp bạn thống kê đầy đủ, chính xác kèm theo lời nhắc khi chi tiêu quá tay.

- Bảng Excel trên máy tính: Không cần App hay ghi chép vào sổ, bạn vẫn có thể quản trị tài chính cá nhân tốt bằng một File Excel trên máy tính. Ưu điểm của cách làm này làm dễ dàng tính chính xác qua vài thao tác và so sánh chi tiêu hàng tháng qua biểu đồ.

7. Kinh nghiệm quản lý tiền bạc của các tỷ phú giàu nhất thế giới

Rõ ràng về tiền bạc với chính mình sẽ mang lại rất nhiều lợi ích.

Khi theo dõi thói quen và tổng hợp lại công thức quản lý tài chính cá nhân của những người thành công thì nhiều chuyên gia đã đưa ra 5 lời khuyên thiết thực sau:

Liệt kê rõ ràng, chi tiết mục tiêu tài chính cá nhân

- Mục tiêu dài hạn: Trả hết nợ, mua nhà, nghỉ hưu sớm

- Mục tiêu ngắn hạn: Giảm chi tiêu, đi du lịch, nói không với thẻ tín dụng, tuân theo ngân sách đề ra

Xây dựng kế hoạch tài chính cá nhân phù hợp

- Xây dựng kế hoạch tài chính cá nhân theo các bước kèm mốc thời gian cụ thể

- Lập ngân sách hàng tháng kèm kế hoạch chi tiêu, kế hoạch trả hết nợ, kế hoạch mua xe…

Lập ngân sách và nghiêm túc thực hiện

- Lập ngân sách cụ thể để bạn dễ dàng quản lý dòng tiền, đưa ra quyết định tiêu tiền trong hiện tại và tương lai một cách tốt nhất

- Luôn nghiêm túc thực hiện ngân sách đã lập đến khi đáp ứng đủ chỉ tiêu đề ra. Nếu đạt được mục tiêu sớm thì đừng ngần ngại tự thưởng cho bản thân nhé.

Trả hết nợ, không để bị nợ xấu

- Kỹ năng quản lý tài chính cá nhân quan trọng đó là tìm cách trả hết các khoản nợ để tránh nợ xấu, chúng sẽ là vật cản lớn trong mọi quyết định tài chính với bạn sau này. Cụ thể, hãy lập kế hoạch trả nợ theo tháng, năm và trả dần từng khoản.

- Một số cách giúp trả nợ nhanh hơn do các chuyên gia đề xuất là: Bán vật dụng không dùng, làm thêm công việc, cắt giảm ngân sách vào khoản chi không cần thiết…

- Hãy cố gắng giữ vững nguyên tắc quản lý tiền bạc để không phải vay nợ nếu khoản vay đó không nằm trong kế hoạch chắc chắc tạo ra số tiền lớn hơn nhiều cho bạn.

Xin lời khuyên từ các chuyên gia tài chính

- Khi đã tiết kiệm được số tiền kha khá thì bạn nên nghĩ đến chuyện đầu tư. Và việc đầu tiên cần làm là “tầm sư học đạo”, xin lời khuyên hữu ích từ những chuyên gia tài chính uy tín.

- Các chuyên gia tài chính chính cá nhân sẽ cho bạn thấy không chỉ lợi ích của các kênh đầu tư, mà còn nhìn thấu được những rủi ro tiềm ẩn, từ đó bạn mới chọn được kênh đầu tư phù hợp để đạt mục tiêu tài chính của bạn.

- Lưu ý bạn cũng cần tránh những người tự xưng chuyên gia trên mạng xã hội. Hãy dành thời gian tìm hiểu kỹ về chuyên gia nào đó qua Website, Facebook, bạn bè, đồng nghiệp… để tìm đúng thầy nhé.

8. Nên học kiến thức quản lý tài chính cá nhân ở đâu?

Bạn có thể tự học các kiến thức tài chính cá nhân thông qua sách, youtube hoặc các Blog của chuyên gia. Dưới đây là gợi ý các đầu sách, Blog thú vị nhất hiện nay.

Top cuốn sách hay về tài chính cá nhân nên đọc:

- Dạy con làm giàu - Robert T. Kiyosaki: Bộ sách kinh điển của tác giả Robert T. Kiyosaki - người thành công về tài chính và nghỉ hưu ở thời điểm tuổi 47. Trong cuốn sách này chứa đựng rất nhiều kiến thức tài chính cá nhân quan trọng đối với tất cả chúng ta.

- Nghĩ giàu, làm giàu - Napoleon Hill: Cuốn sách do doanh nhân Đặng Lê Nguyên Vũ tặng cho tất cả các thanh niên Việt Nam để khởi nghiệp thành công. Trong cuốn sách này là những câu chuyện làm giàu từ thực tế với nhiều bài học quý báu.

- 21 Nguyên Tắc Tự Do Tài Chính - Brian Tracy: Quyển sách này sẽ cung cấp cho bạn cách để trở thành một người tự do về tài chính. Cho dù bạn là ai và có xuất phát điểm hiện tại như thế nào thì bạn vẫn có thể quản lý tài chính một cách tốt nhất

- Bí quyết làm chủ đồng tiền - Ken Honda: Là cuốn sách cho bạn góc nhìn khác về đồng tiền từ đó giúp bạn làm chủ nó. Cuốn sách này cũng giúp bạn đánh tan định kiến tiền bạc, hiểu rõ bản chất của tiền bạc trong cuộc sống.

- Nghệ thuật quản lý tài chính cá nhân – Brian Tracy: Cuốn sách làm sáng tỏ bản chất tiền là gì và vì sao chúng ta hoặc quá mê, quá ghét tiền. Sách cũng dạy cách chúng ta kiếm tiền, tiêu tiền, tạo ra tiền hợp lý nhất

Ngoài những cuốn sách trên, bạn có thể trau dồi kỹ năng quản lý tài chính cá nhân qua các Blog như sau:

- Seri Nhìn quanh để biết | Chuyện tài chính cá nhân trên kênh Youtube RedBag: Là kênh chia sẻ kiến thức về tài chính cá nhân, tư duy về tiền bạc lẫn các bước để đạt mục tiêu tài chính cá nhân tốt nhất

- Blog Tài chính cá nhân của RedBag: tập hợp các bài viết về kiến thức cho người mới bắt đầu, chia sẻ của các chuyên gia Tài chính cá nhân hàng đầu Việt Nam, câu chuyện thực tế của các bạn trẻ về cách quản lý tài chính cá nhân,...

- Blog The Present Writer: Là kênh của TS Nguyễn Phương Chi chuyên chia sẻ về trải nghiệm cuộc sống, trải nghiệm tự do tài chính của vị tiến sĩ giáo dục trẻ tuổi này

9 Quy tắc quản lý tài chính cá nhân hiệu quả ngay trong 30 ngày

Mỗi cá nhân cần học cách quản lý tài chính hiệu quả.

Có rất nhiều hướng dẫn về nghệ thuật quản lý tài chính cá nhân hay kỹ năng quản lý tài chính cá nhân trên mạng Internet nhưng bạn đừng vội áp dụng ngay những gợi ý này nhé.

Lý do, trong số những thông tin hướng dẫn này, có rất nhiều bài viết hay video sơ sài của những người tự xưng chuyên gia mà chưa hiểu tài chính cá nhân là gì.

Vậy đâu là giải pháp tài chính cá nhân tốt nhất nên học hỏi?

Mặc dù có rất nhiều gợi ý nhưng theo các Chuyên gia tài chính cá nhân nổi tiếng hàng đầu Việt Nam cung cấp cho RedBag, 9 nguyên tắc sau đây là nền tảng cốt lõi giúp bạn quản lý tài chính cá nhân hiệu quả và dễ dàng nhất.

#1: Xác định nguồn ngân sách

- Liệt kê tất cả các nguồn thu nhập bạn có trong 1 tháng. Thu nhập này bao gồm thu nhập chủ động và thu nhập thụ động như lương, tiền làm thêm, tiền thưởng, phụ cấp, tiền lãi tiết kiệm, tiền lãi đầu tư, tiền bán xe cũ,...

- Lưu ý, bạn cần liệt kê đầy đủ, chi tiết để dễ dàng tính toán, phân bổ các khoản chi tiêu ở phần sau.

#2: Kiểm soát chi tiêu và cắt giảm khoản chi không cần thiết

- Xác định các khoản chi tiêu thiết yếu như tiền nhà, tiền điện, tiền Internet… và các khoản chi tiêu không quan trọng có thể cắt giảm như tiền mua sắm, tiền xem phim, tiền đi ăn nhà hàng…

- Kiểm soát chi tiêu bằng việc cắt giảm các khoản chi tiêu không quan trọng trong danh sách vừa liệt kê ra.

#3: Tránh lạm dụng thẻ tín dụng

- Thẻ tín dụng là con dao hai lưỡi: Dễ chi tiêu nhưng cũng dễ vung tay quá trán khi tiêu

- Bạn cần tránh lạm dụng thẻ tín dụng để mua sắm, chi tiêu quá tay. Ví dụ, trước khi mua món đồ nào đó bằng thẻ tín dụng thì dành 24h hay vài ngày tùy theo giá trị món đồ để xem xét bạn có thực sự cần món đồ đó không, ở nhà đã có hay chưa, nếu mua về bạn sẽ sử dụng như thế nào,…

#4: Chỉ đầu tư sinh lời với tiền nhàn rỗi

- Tiền đẻ ra tiền - đây là nguyên tắc quản lý tài chính cá nhân tốt nhất mà bạn cần nhớ.

- Quỹ dự phòng khẩn cấp và dài hạn cũng là một khoản đầu tư sinh lời an toàn cho bạn.

- Hãy dành thời gian tìm hiểu các khoản đầu tư như chứng khoán, tiết kiệm, chứng chỉ quỹ, vàng, ngoại tệ, bất động sản… và lựa chọn kênh đầu tư mà bạn có hiểu biết sâu nhất, nó sẽ giúp bạn tăng thu nhập từ số tiền nhàn rỗi trong tài khoản và giảm thiểu rủi ro mất vốn.

#5: Luôn Tiêu ít hơn số tiền kiếm được

- Bạn cần tiêu ít hơn số tiền kiếm được hàng tháng để tiết kiệm cho tương lai và tích lũy đầu tư để đạt mục tiêu tài chính của mình.

- Cụ thể, lời khuyên quản lý tài chính của các chuyên gia là: Tránh tiêu mỗi lần quá 10% số tiền kiếm được hàng tháng. Ví dụ, bạn có lương 15 triệu đồng/tháng thì không nên mua chiếc đầm có giá quá 1,5 triệu đồng mỗi lần.

#6: Tuân thủ, kiên nhẫn và linh hoạt chi tiêu

- Khi lập ra kế hoạch tài chính cá nhân thì bạn cần tuân thủ kế hoạch đó, tránh sao nhãng, bỏ bê kế hoạch đề ra.

- Để quản lý tài chính tốt thì cần thời gian dài để tạo nên thói quen, vì thế hãy luôn kiên nhẫn.

- Mỗi người có một nhu cầu chi tiêu khác nhau, vì thế đừng rập khuôn mà hãy linh loạt, cân đối khoản chi sao cho phù hợp nhất với bạn.

#7: Trích 10-15% thu nhập để tiết kiệm

Hàng tháng bạn nên tiết kiệm 10% - 15% số tiền thu nhập

- Trong các hướng dẫn quản lý tài chính cá nhân của chuyên gia thì luôn có lời khuyên: Tiết kiệm trước - Chi tiêu sau, dành 10% - 15% thu nhập mỗi tháng để tiết kiệm.

- Số % này có thể tăng dần nếu theo thời gian thu nhập bạn cao hơn trước đó

- Với kỳ quan thứ 8 của nhân loại - "Lãi kép", thì số tiền đó bạn gửi tiết kiệm sau vài năm sẽ là một số tiền bạn không ngờ tới.

#8: Bảo vệ bản thân và tài sản bằng bảo hiểm hoặc quỹ phòng hộ

- Chúng ta không thể biết trước các trường hợp không mong muốn xảy ra với bản thân hay tài sản của mình, vì vậy bảo hiểm hay qũy phòng hộ là một giải pháp giúp bạn giảm thiểu thiệt hại tài chính, trong trường hợp không sử dụng tiền bảo hiểm thì tiền phí bảo hiểm bạn đóng sẽ trở thành tiền đầu tư và mang lại lợi nhuận cho bạn.

- Đây cũng là cách quản lý chi tiêu hợp lý giúp chúng ta có một tương lai an toàn hơn nhờ số tiền dư dả này.

#9: Gia tăng các nguồn thu nhập

- Chúng ta có thể làm thêm ngoài giờ, kinh doanh, mở khóa học, đầu tư vào bản thân để được tăng lương hay lên chức... để tăng thu nhập hàng tháng.

- Lưu ý, bạn hãy bố trí thời gian hợp lý để bảo vệ sức khỏe và cân bằng cuộc sống nhé.

FAQ – Bài toán tài chính cá nhân

Có nên học cách quản lý tài chính cá nhân không?

Câu trả lời là có. Vì biết khi biết cách quản lý tài chính bạn sẽ sống tốt hơn, sống hạnh phúc hơn cho hiện tại và tương lai.

Có những cách quản lý tài chính nào hiện nay?

Hai quy tắc 50/20/30 và quy tắc tài chính 6 chiếc lọ là cách quản lý tài chính thông dụng nhất.

Nên quản lý tiền cá nhân ở đâu tốt nhất?

Bạn đọc có thể quản lý dòng tiền cá nhân của mình ở các App quản lý chi tiêu, sổ ghi chép hoặc File Excel trên máy tính.

Người mới bắt đầu quản lý tài chính thì cần chú ý gì?

Nếu bạn bắt đầu học cách quản lý tài chính cá nhân thì cần kiên nhẫn và nghiêm túc tuân thủ kế hoạch đã lập ra nhé.

Những sai lầm thường gặp khi quản trị tài chính cá nhân là gì?

Thiếu kiên nhẫn, để nợ xấu nhiều, mua sắm quá tay… là những sai lầm thường gặp khi quản trị tài chính cá nhân.

Ở trên là những thông tin về quản lý tài chính cá nhân cùng nguyên tắc, phương pháp quản lý hiệu quả nhất. Hy vọng những chia sẻ này có thể giúp bạn chọn ra cách quản trị tài chính phù hợp nhé!

Tổng hợp bởi Redbag.vn

Bài viết mới nhất

Xem tất cảBật mí công thức 4M đầu tư chứng khoán không bao giờ sợ lỗ

Nhảy vào thị trường đầu tư chứng khoán với sự mơ hồ về kiến thức sẽ khiến cho người trẻ gặp phải những thất bại không đáng có. Hãy cẩn thận!

Giải quyết bài toán mua nhà cho gia đình với bản kế hoạch tài chính chi tiết

Sở hữu căn nhà cho riêng mình đã và đang là đích đến của nhiều người. Tuy nhiên, để hiện thực hóa mục tiêu này vốn không phải là một điều dễ dàng nếu ngay từ đầu chúng ta không biết cách lập kế hoạch tài chính mua nhà.

Vũ Nhật Khánh: “Áp lực mục tiêu tài chính tuổi 30 là do mình tạo ra”

Bước đầu quản lý tài chính cá nhân, ai cũng sẽ có những mục tiêu cho riêng mình. Song mục tiêu tài chính tuổi 30 có lẽ sẽ đặc biệt hơn vì đây là cột mốc quan trọng trong cuộc đời mỗi người. Điều này tạo ra không ít áp lực dành cho những người trẻ.

Bài viết đọc nhiều

Tậu ngôi nhà, căn hộ đầu tiên của bạn: hướng dẫn từng bước

Những người trẻ tài năng đang có mục tiêu sở hữu ngôi nhà, căn hộ cho riêng mình trước tuổi 30, thường sẽ đối mặt với những băn khoăn, như: cần bao nhiêu tiền thì có thể tậu được ngôi nhà, căn hộ đầu tiên; quản trị tài chính cá nhân với khoản nợ, khoản trả góp mua nhà; các bước chi tiết để mua nhà. Tất cả những thắc mắc này sẽ được giải đáp trong bài viết của RedBag.

Nguyên tắc 28/36 giúp bạn giảm gánh nặng từ những khoản nợ

Gánh nặng nợ vay là nỗi ám ảnh lớn nhất của những người trẻ muốn sở hữu ngôi nhà của riêng mình từ sớm. Vay mua nhà và ngay sau khi tận hưởng được niềm vui của việc có nhà mới, người trẻ ngay lập tức phải gánh chịu những áp lực từ lãi vay và gánh nặng phải chi trả các khoản vay nợ mua nhà, mua đồ nội thất. Đây quả là một trải nghiệm không hề dễ chịu.

Ổn định tài chính - Bước chuyển mình quan trọng của người trẻ

Giai đoạn chuyển tiếp từ trạng thái này sang trạng thái khác luôn là những điều không dễ dàng đối với tất cả chúng ta. Đặc biệt là bước chuyển đổi từ giai đoạn mới đi làm sang giai đoạn ổn định tài chính. Tại đây, người trẻ phải đối mặt với rất nhiều điều mới mẻ, những kiến thức cần bổ sung và những kế hoạch mới phải thiết lập để sẵn sàng với thử thách mới.

10 thói quen để đạt được tự do tài chính, nghỉ hưu sớm

Tự do tài chính là mục tiêu chính trong cuộc sống của nhiều người. Nhưng, đạt đến tự do tài chính là một con đường dài và đầy khó khăn đối với người trẻ. Hình thành những thói quen tài chính đúng đắn ngay từ sớm là một cách đơn giản và hữu ích để người trẻ sớm thành công trong mục tiêu đạt được trạng thái tự do tài chính.

Gen Z đa nhiệm: Làm nhiều nghề cùng lúc, nhưng đôi khi bỏ quên việc tối ưu tài chính cá nhân

Đa nhiệm là một tính từ được dùng phổ biến khi nói đến Gen Z, để mô tả khả năng đảm nhiệm nhiều công việc, trong nhiều lĩnh vực khác nhau cùng một lúc. Đây là một trong những đặc điểm giúp cho Gen Z nổi bật hơn những thế hệ trước. Đa nhiệm, năng động, tự tin, sáng tạo là một bộ những tính từ gắn liền với Gen Z. Trong bài viết này, chúng ta sẽ cùng khám phá tính đa nhiệm của Gen Z trong công việc.

Đừng quên đăng ký để nhận tin mới nhất!

Hàng tuần RedBag sẽ gửi tài liệu tổng hợp về Kiến thức quản lý tài chính cá nhân hiệu quả cho bạn qua Email

ĐĂNG KÝ NHẬN BẢN TIN